Declara sin estrés: Aprende cómo realizar tu declaración anual 2022 de manera sencilla y sin complicaciones

La declaración anual de impuestos es una obligación que todos los contribuyentes deben cumplir. Sin embargo, para muchos puede resultar un proceso complicado y estresante. Afortunadamente, existen herramientas y estrategias que facilitan este trámite y ayudan a realizarlo de manera más sencilla y sin complicaciones.

Te daremos algunos consejos prácticos y te explicaremos paso a paso cómo realizar tu declaración anual de impuestos para el año 2022. Aprenderás sobre las fechas clave, los documentos necesarios, las deducciones permitidas y otros aspectos importantes que debes tener en cuenta al momento de presentar tu declaración. Además, te hablaremos de algunas herramientas digitales que pueden simplificar aún más este proceso, ahorrándote tiempo y esfuerzo.

- Cómo realizar la declaración anual de impuestos de manera sencilla

- Cuáles son los documentos y datos necesarios para hacer la declaración

- Qué cambios hay en la declaración anual 2022

- Cuándo es la fecha límite para presentar la declaración anual

- Cuáles son las deducciones y créditos más comunes que puedo aprovechar

- Qué errores evitar al realizar mi declaración

- Qué son las facturas electrónicas y cómo afectan a mi declaración

- Cómo puedo agilizar el proceso de declaración anual

- Puedo contratar a un contador o utilizar un software especializado para facilitar la declaración

- Es posible obtener un reembolso de impuestos? ¿Cómo se solicita

-

Preguntas frecuentes (FAQ)

- 1. ¿Cuál es la fecha límite para presentar mi declaración anual en 2022?

- 2. ¿Qué documentos necesito para realizar mi declaración anual?

- 3. ¿Puedo deducir gastos médicos en mi declaración anual?

- 4. ¿Cómo puedo obtener mi acuse de recibo después de enviar mi declaración anual?

- 5. ¿Qué sucede si no presento mi declaración anual antes de la fecha límite?

Cómo realizar la declaración anual de impuestos de manera sencilla

Realizar la declaración anual de impuestos puede ser una tarea estresante y complicada para muchos contribuyentes. Sin embargo, con la información correcta y los pasos adecuados, puedes realizar este trámite de manera sencilla y sin complicaciones.

A continuación, te mostraremos algunos consejos y recomendaciones para que puedas realizar tu declaración anual de impuestos de forma eficiente y sin estrés:

1. Organiza tus documentos fiscales

Antes de comenzar a hacer tu declaración anual, es importante tener todos tus documentos fiscales organizados. Esto incluye tu constancia de ingresos, estados de cuenta bancarios, facturas, comprobantes de deducciones, entre otros. La organización previa te ayudará a agilizar el proceso y evitará errores o omisiones.

2. Utiliza un software o herramientas en línea

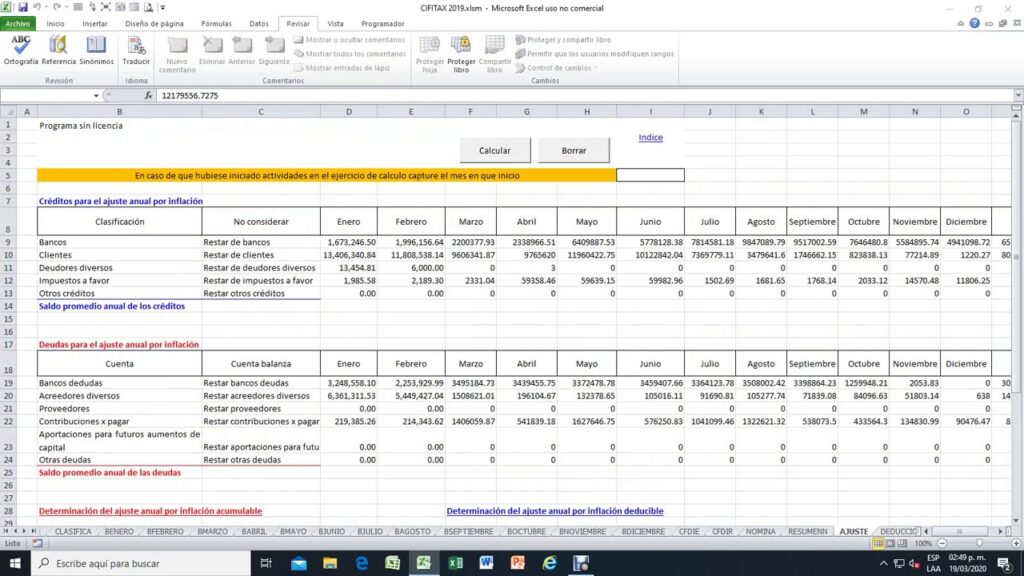

Actualmente, existen numerosos software y herramientas en línea que te pueden facilitar la tarea de hacer tu declaración anual de impuestos. Estas herramientas están diseñadas para guiarte paso a paso y te ayudan a calcular correctamente los montos a declarar. Además, suelen tener una interfaz amigable que facilita la navegación y uso.

Algunas de estas herramientas son gratuitas, mientras que otras pueden tener un costo según los servicios adicionales que ofrecen. Investiga y elige la opción que mejor se adapte a tus necesidades y presupuesto.

3. Conoce las deducciones a las que tienes derecho

Es fundamental conocer las deducciones a las que tienes derecho para aprovechar al máximo los beneficios fiscales que te corresponden. Deducciones como gastos médicos, colegiaturas, vivienda, donativos, entre otros, pueden reducir considerablemente la cantidad de impuestos que debes pagar.

Investiga y entiende qué deducciones aplican a tu situación particular. Consulta con un contador o asesor fiscal si tienes dudas o necesitas orientación en este aspecto.

4. Revisa cuidadosamente los datos antes de enviar la declaración

Antes de enviar tu declaración anual, es fundamental revisar minuciosamente todos los datos que has ingresado. Un error o una omisión puede ocasionarte problemas y retrasos innecesarios. Asegúrate de haber ingresado correctamente tus ingresos, deducciones, retenciones, y cualquier otro dato relevante. Además, verifica que hayas adjuntado todos los documentos requeridos.

5. Mantén copias y respaldos de tus declaraciones

Es importante mantener copias y respaldos de todas tus declaraciones anuales de impuestos. Guarda los archivos digitales y, si es posible, haz copias impresas y guárdalas en un lugar seguro. Estos documentos te serán útiles en el futuro para consultas, revisiones o aclaraciones por parte de las autoridades fiscales.

Ahora que conoces estos consejos, estás listo para realizar tu declaración anual de impuestos de manera sencilla y sin complicaciones. Recuerda que la puntualidad y la precisión son clave en este proceso. ¡Mucho éxito!

Cuáles son los documentos y datos necesarios para hacer la declaración

Realizar tu declaración anual puede parecer una tarea abrumadora, pero con la información y los documentos correctos a tu disposición, puedes hacerlo de manera sencilla y sin complicaciones. Aquí te mencionamos los documentos y datos que necesitarás tener a la mano para hacer tu declaración anual del año 2022:

1. Comprobante fiscal (CFDI) de tus ingresos

Es importante contar con un registro detallado de tus ingresos recibidos durante el año fiscal 2022. Estos comprobantes fiscales digitales por internet (CFDI) pueden ser emitidos por tus empleadores, clientes o proveedores. Asegúrate de contar con todos tus CFDI y tenerlos organizados para facilitar el proceso de declaración.

2. Estados de cuenta bancarios

Tus estados de cuenta bancarios son una valiosa fuente de información para realizar tu declaración anual. Revisa tus movimientos bancarios y asegúrate de tener acceso a los saldos promedio mensuales de tus cuentas bancarias y tarjetas de crédito durante el año fiscal 2022. Estos datos serán necesarios para calcular tus ingresos y gastos.

3. Constancia de retenciones

Si eres trabajador asalariado, debes tener a la mano tu constancia de retenciones que te proporciona tu empleador. Esta constancia es fundamental para determinar el monto de impuestos ya retenidos y que deberán ser considerados en tu declaración anual.

4. Deducciones personales

Identifica las deducciones personales a las que tienes derecho y reúne los comprobantes correspondientes. Esto puede incluir gastos médicos, educativos, donativos, intereses hipotecarios, entre otros. Asegúrate de contar con los documentos que respalden cada una de las deducciones que estás reclamando.

5. Documentos de inversiones

Si tienes inversiones, como acciones, fondos de inversión o bienes raíces, será necesario tener a la mano los documentos que respaldan estas inversiones. Estos pueden incluir estados de cuenta, contratos de compra-venta, escrituras, entre otros.

6. Otros documentos relevantes

Además de los mencionados anteriormente, es recomendable tener a la mano otros documentos relevantes, como constancias de pagos provisionales, declaraciones complementarias o compensaciones, entre otros. Estos documentos pueden ser necesarios para resolver cualquier duda o discrepancia en tu declaración anual.

Tener todos estos documentos y datos a la mano te ayudará a realizar tu declaración anual de manera más rápida y precisa. Recuerda mantenerlos organizados y resguardar copias de los mismos por un periodo de tiempo adecuado, ya que podrían ser solicitados en caso de una revisión por parte de las autoridades fiscales.

Qué cambios hay en la declaración anual 2022

La declaración anual de impuestos es un trámite que todo contribuyente debe realizar, y cada año existen cambios y actualizaciones en las disposiciones fiscales que debemos tener en cuenta. A continuación, te presentamos algunos de los principales cambios que debes conocer para la declaración anual 2022:

Tasa de ISR

Para el ejercicio fiscal 2022, se mantendrán las mismas tasas de Impuesto Sobre la Renta (ISR) que en años anteriores. La tasa máxima para personas físicas será del 35%, aplicable a aquellos contribuyentes cuyo ingreso sea superior a cierto umbral.

Actualización de deducciones personales

Es importante revisar las deducciones personales permitidas por ley, ya que cada año pueden haber modificaciones. En la declaración anual 2022, se han implementado algunas actualizaciones en este rubro, como el aumento en el monto deducible por concepto de estímulos a la vivienda, gastos médicos y colegiaturas.

Registro de gastos e ingresos

Uno de los cambios más significativos para la declaración anual 2022 es la obligación de llevar un registro detallado de los gastos e ingresos realizados durante el ejercicio fiscal. Esto implica que los contribuyentes deberán contar con documentación comprobatoria y registrar de manera correcta cada una de sus operaciones.

Para facilitar este proceso, se recomienda utilizar herramientas digitales como programas de contabilidad o aplicaciones móviles que permitan llevar un seguimiento preciso de los movimientos financieros.

Obligación de presentar declaración anual

Otro cambio importante a considerar es la obligación de presentar la declaración anual para aquellos contribuyentes que, aunque no estén obligados por ley, tengan la posibilidad de obtener un saldo a favor. Antes, esta presentación era opcional, pero a partir de la declaración anual 2022 se exige a estos contribuyentes realizar este trámite para beneficiarse de los saldos a favor.

Nuevos formatos y requisitos

Por último, es necesario destacar que en la declaración anual 2022 se han actualizado algunos formatos y requisitos para cumplir con el trámite. Es fundamental revisar la página web del Servicio de Administración Tributaria (SAT) o consultar a un contador especializado para asegurarse de cumplir con todos los lineamientos establecidos.

La declaración anual 2022 trae consigo algunos cambios importantes que debemos tener en cuenta para realizar este trámite de manera correcta. Mantente informado sobre las disposiciones fiscales actualizadas y consulta a un experto en contabilidad si tienes dudas o necesitas asesoramiento durante el proceso de declaración anual.

Cuándo es la fecha límite para presentar la declaración anual

La fecha límite para presentar la declaración anual correspondiente al ejercicio fiscal 2022 es el 30 de abril de 2023. Es importante tener en cuenta esta fecha, ya que presentar la declaración después de este plazo puede ocasionar multas y recargos.

Es recomendable no esperar hasta el último momento para realizar este trámite, ya que podría generar estrés y complicaciones innecesarias. Lo ideal es comenzar a reunir la documentación necesaria y revisarla con tiempo suficiente para evitar contratiempos.

Si por alguna razón no puedes presentar tu declaración antes del 30 de abril, tienes la opción de solicitar una prórroga ante el Servicio de Administración Tributaria (SAT). Esta prórroga te permite presentar la declaración en una fecha posterior, pero debes cumplir con ciertos requisitos y pagar los impuestos correspondientes antes de la fecha límite establecida.

Cuáles son las deducciones y créditos más comunes que puedo aprovechar

Al momento de realizar tu declaración anual, es importante saber cuáles son las deducciones y créditos más comunes que pueden ayudarte a maximizar tu reembolso o reducir el monto que debes pagar. A continuación, te mencionaré algunos de los más populares:

Deducciones personales

Educación:Puedes deducir los gastos relacionados con la educación, como inscripciones, colegiaturas, y material didáctico. Existen límites y requisitos específicos para esta deducción.Gastos médicos:Si realizaste gastos médicos durante el año, puedes deducirlos. Esto incluye consultas médicas, medicamentos y servicios hospitalarios. Recuerda tener los comprobantes correspondientes.Donativos:Los donativos realizados a instituciones de beneficencia o donatarias autorizadas son deducibles. Asegúrate de obtener los recibos o comprobantes fiscales correspondientes.Hipotecas e intereses reales:Si tienes un crédito hipotecario, podrás deducir los intereses reales que pagaste durante el año.

Créditos fiscales

Crédito por pago de colegiaturas:Si tienes hijos que cursaron estudios de preescolar, primaria, secundaria, bachillerato o licenciatura, podrás solicitar este crédito.Crédito por servicios de guardería:Si pagaste gastos de guardería para tus hijos menores de 16 años o personas con discapacidad, podrás solicitar este crédito.Crédito por inversiones en energías renovables:Si realizaste inversiones en paneles solares, turbinas eólicas u otros sistemas de energía renovable, podrás solicitar este crédito.

Recuerda que tanto las deducciones como los créditos tienen requisitos específicos y límites establecidos por la ley. Es recomendable contar con la asesoría de un profesional en materia fiscal para garantizar la correcta aplicación de estos beneficios.

Qué errores evitar al realizar mi declaración

Realizar la declaración anual puede ser un proceso estresante y complicado si no se tiene la información correcta o si se cometen algunos errores comunes. Afortunadamente, hay ciertos errores que puedes evitar al realizar tu declaración anual 2022 para hacer el proceso de manera más sencilla y sin complicaciones.

No tener toda la documentación necesaria

Uno de los errores más comunes al realizar la declaración anual es no contar con toda la documentación necesaria. Antes de iniciar el proceso, asegúrate de tener a la mano todos tus comprobantes fiscales, estados de cuenta, recibos de honorarios y cualquier otro documento relevante para poder deducir y calcular correctamente tus impuestos.

No revisar la información prellenada

Al usar una plataforma en línea para realizar tu declaración, es posible que encuentres datos prellenados. Sin embargo, esto no significa que estén completamente correctos. Es importante revisar cuidadosamente la información prellenada para asegurarte de que sea precisa y actualizada. Si encuentras algún error, corrígelo antes de enviar tu declaración.

No tomar en cuenta las deducciones permitidas

Un error común es no aprovechar todas las deducciones permitidas por ley. Familiarízate con las deducciones fiscales aplicables a tu situación, como gastos médicos, intereses hipotecarios, donativos, entre otros. Revisar todas las deducciones posibles te ayudará a maximizar tu retorno y reducir la cantidad de impuestos que debes pagar.

No considerar los cambios en la legislación fiscal

La legislación fiscal puede cambiar de un año a otro, por lo que es importante estar al tanto de cualquier modificación que pueda afectar tu declaración anual. Investiga si ha habido cambios en las tasas impositivas, deducciones o créditos fiscales, para asegurarte de que estás cumpliendo con las nuevas regulaciones y aprovechando al máximo los beneficios fiscales disponibles.

No hacer una revisión exhaustiva antes de enviar

Antes de enviar tu declaración anual, es crucial realizar una revisión exhaustiva de todos los datos proporcionados y cálculos realizados. Un simple error de digitación o un cálculo incorrecto pueden tener consecuencias negativas para ti. Revisa detenidamente cada sección de tu declaración y verifica que todos los números sean precisos y consistentes. Esto te ayudará a evitar problemas futuros con el Servicio de Administración Tributaria (SAT).

No solicitar ayuda profesional si es necesario

Si te sientes abrumado o inseguro acerca de cómo realizar tu declaración anual, no dudes en buscar ayuda profesional. Un contador o asesor fiscal puede brindarte orientación y asegurarse de que tus impuestos estén correctos y presentados adecuadamente. No temas invertir en ayuda externa si esto te garantiza una declaración precisa y sin problemas.

Evitar estos errores comunes al realizar tu declaración anual te permitirá realizar el proceso de manera más sencilla y eficiente. Recuerda siempre contar con la información necesaria, revisar cuidadosamente los datos prellenados, aprovechar todas las deducciones disponibles, estar al tanto de los cambios legislativos, revisar minuciosamente antes de enviar y solicitar ayuda profesional si lo necesitas. Con estos consejos, podrás declarar sin estrés y sin complicaciones.

Qué son las facturas electrónicas y cómo afectan a mi declaración

Las facturas electrónicas son documentos digitales que se utilizan para respaldar las transacciones de compra y venta de bienes o servicios. En México, desde el 2011, el Servicio de Administración Tributaria (SAT) ha promovido su uso como parte de la estrategia de digitalización y simplificación fiscal.

A partir del 2014, todas las personas físicas y morales están obligadas a emitir facturas electrónicas. Esto significa que si realizas compras o ventas en tu actividad empresarial o profesional, deberás emitir y recibir comprobantes fiscales digitales por internet (CFDI).

En cuanto a la declaración anual, las facturas electrónicas adquieren una gran relevancia, ya que son uno de los principales elementos para determinar tus ingresos y deducciones. Para presentar tu declaración correctamente, necesitarás tener a la mano todas tus facturas electrónicas y contar con un registro ordenado de tus ingresos y gastos.

Es importante destacar que, con la implementación de las facturas electrónicas, el SAT tiene mayor capacidad de rastrear y verificar las operaciones comerciales. Por lo tanto, es fundamental asegurarte de que tus facturas estén emitidas correctamente y contengan la información requerida por ley.

Al momento de realizar tu declaración anual, deberás concentrar toda esta información de tus facturas electrónicas y otros comprobantes de gastos, como recibos de nómina, estados de cuenta bancarios, entre otros. Este proceso puede parecer abrumador, pero existen herramientas y servicios que te pueden ayudar a organizar y calcular de manera automática tus ingresos y deducciones fiscales.

Cómo puedo agilizar el proceso de declaración anual

La declaración anual de impuestos puede ser un proceso abrumador y estresante para muchos contribuyentes. Sin embargo, existen varias maneras de agilizar este proceso y realizarlo de manera sencilla y sin complicaciones.

Organiza tus documentos

Antes de comenzar con tu declaración anual, es importante que organices todos los documentos necesarios. Esto incluye tus recibos de sueldos, facturas, estados de cuenta y cualquier otro comprobante de ingresos o gastos. Mantén todos estos documentos en un lugar seguro y ordenado, para que puedas acceder a ellos fácilmente cuando los necesites.

Utiliza herramientas digitales

Hoy en día, existen muchas herramientas digitales que pueden ayudarte a agilizar el proceso de declaración anual. Por ejemplo, puedes utilizar software o aplicaciones móviles diseñados específicamente para esta tarea. Estas herramientas te permitirán ingresar tus datos de manera más rápida y automatizada, evitando posibles errores de cálculo.

EducaTiempo para capacitar Asesor Autoriza

Si no te sientes seguro realizando tu declaración anual por tu cuenta, considera la opción de contratar a un asesor autorizado. Estos profesionales están capacitados para ayudarte en este proceso y asegurarse de que cumplas con todas las obligaciones fiscales. Además, también pueden ofrecerte consejos y estrategias para minimizar tu carga tributaria de forma legal.

Chequea 2 veces

No olvides revisar y verificar toda la información que ingresaste en tu declaración anual antes de enviarla. Asegúrate de que todos los datos sean correctos y estén completos. Esto te ayudará a evitar posibles problemas o retrasos en el proceso, y te dará la tranquilidad de haber cumplido con tus obligaciones fiscales adecuadamente.

Mantente actualizado

Las leyes fiscales y los procedimientos pueden cambiar de un año a otro. Por lo tanto, es importante mantenerte actualizado respecto a cualquier modificación relevante que pueda afectar tu declaración anual. Puedes hacer esto siguiendo fuentes de información confiables, como el Servicio de Administración Tributaria (SAT) o consultando con un asesor fiscal.

Al seguir estos consejos, podrás agilizar el proceso de declaración anual y realizarlo sin estrés ni complicaciones. Recuerda que lo más importante es ser responsable y cumplir con tus obligaciones fiscales de manera correcta y oportuna.

Puedo contratar a un contador o utilizar un software especializado para facilitar la declaración

Si no te sientes seguro o cómodo realizando tu declaración anual de forma independiente, siempre tienes la opción de contratar a un contador profesional que se encargue de todo el proceso por ti. Un contador capacitado estará familiarizado con las leyes y regulaciones fiscales y podrá garantizar que tu declaración sea precisa y cumpla con todos los requisitos legales.

Otra alternativa es utilizar un software especializado en la preparación de declaraciones fiscales. Estos programas están diseñados para simplificar el proceso y ofrecen asistencia paso a paso, lo que puede hacer que el proceso sea menos intimidante y más comprensible para aquellos que no tienen experiencia previa en la materia.

Al elegir un software de declaración fiscal, asegúrate de que sea confiable y esté actualizado con las últimas regulaciones fiscales. Busca reseñas y opiniones de otros usuarios para tomar una decisión informada. Algunos de los programas más populares incluyen TurboTax, H&R Block y TaxAct.

Tanto la contratación de un contador como el uso de un software especializado tienen sus ventajas y desventajas. La elección dependerá de tus necesidades específicas y nivel de comodidad con la tecnología y los aspectos fiscales. Si tienes dudas o preguntas, no dudes en buscar asesoría profesionalpara tomar la mejor decisión.

Es posible obtener un reembolso de impuestos? ¿Cómo se solicita

Obtener un reembolso de impuestos es posible para aquellos contribuyentes que hayan pagado un monto superior al que les corresponde según su situación económica y fiscal. Para solicitarlo, deberás realizar tu declaración anual de impuestos correctamente y cumpliendo con los requisitos establecidos por la autoridad fiscal.

El primer paso para obtener un reembolso de impuestos es realizar tu declaración anual de manera precisa y detallada. Esto implica recopilar y organizar toda la documentación necesaria, como recibos de pago, facturas, estados de cuenta, comprobantes fiscales y cualquier otra evidencia que respalde tus ingresos y deducciones.

Una vez que hayas reunido toda la información necesaria, debes ingresar a la plataforma del Servicio de Administración Tributaria (SAT) o utilizar el software oficial del SAT para realizar tu declaración anual. En este proceso, deberás proporcionar todos los datos pertinentes, incluyendo tus ingresos totales, deducciones personales y cualquier otro concepto relevante.

Es importante tener en cuenta que debes ser honesto y preciso al proporcionar la información requerida. Cualquier falsedad o inexactitud en tu declaración podría acarrear sanciones y molestias posteriores. Si tienes dudas o dificultades respecto a algún apartado, es recomendable buscar asesoría especializada para evitar errores que puedan afectar el resultado de tu declaración.

Una vez completada la declaración, el siguiente paso es revisarla cuidadosamente antes de enviarla al SAT. Asegúrate de verificar que todos los datos sean correctos y estén actualizados. Además, no olvides revisar las deducciones a las que tienes derecho para garantizar que estén correctamente aplicadas.

Una vez realizada la revisión final, podrás enviar tu declaración anual al SAT. Esto puede hacerse electrónicamente a través de su plataforma en línea o utilizando software autorizado por el SAT para tal fin. Al enviar tu declaración, recibirás un acuse de recibo que confirmará que has cumplido con tus obligaciones fiscales.

A partir de ese momento, deberás esperar a que el SAT revise y procese tu declaración. En caso de que exista algún error o inconsistencia, es posible que te soliciten documentación adicional o realicen una auditoría para verificar la veracidad de la información proporcionada.

Si tu declaración es correcta y cumple con todos los requisitos, el SAT calculará el monto del reembolso al que tienes derecho. Este proceso puede llevar tiempo, por lo que es importante tener paciencia y estar atento a cualquier notificación o solicitud de información adicional por parte del SAT.

Una vez que el SAT haya calculado el reembolso, procederá a realizar el depósito correspondiente en la cuenta bancaria que hayas registrado durante la presentación de tu declaración. Es importante verificar y confirmar los datos bancarios proporcionados para evitar problemas o retrasos en la recepción del reembolso.

Preguntas frecuentes (FAQ)

1. ¿Cuál es la fecha límite para presentar mi declaración anual en 2022?

La fecha límite para presentar tu declaración anual en 2022 es el 30 de abril.

2. ¿Qué documentos necesito para realizar mi declaración anual?

Necesitarás tener tus recibos de nómina, facturas de gastos deducibles y constancias de ingresos.

3. ¿Puedo deducir gastos médicos en mi declaración anual?

Sí, siempre y cuando los gastos médicos sean deducibles y cuentes con las facturas correspondientes.

4. ¿Cómo puedo obtener mi acuse de recibo después de enviar mi declaración anual?

Una vez que hayas enviado tu declaración anual, podrás descargar tu acuse de recibo desde el portal del SAT.

5. ¿Qué sucede si no presento mi declaración anual antes de la fecha límite?

Si no presentas tu declaración anual antes de la fecha límite, podrás recibir multas y recargos por parte del SAT.

Deja una respuesta

Entradas relacionadas