Ahorra dinero al conocer exactamente cuánto son los gastos de una hipoteca: Descubre los números reales para tomar decisiones informadas

Una de las decisiones financieras más importantes que una persona puede tomar es la compra de una vivienda. Sin embargo, este proceso implica una serie de gastos y trámites que muchas veces no son comprensibles para el comprador promedio. Uno de los mayores costos asociados a la compra de una casa es la hipoteca, pero ¿sabes realmente cuánto dinero estarás pagando en total?

Te proporcionaremos información detallada sobre los diversos gastos involucrados en una hipoteca y cómo calcularlos adecuadamente. Discutiremos los conceptos básicos de una hipoteca, como el capital, los intereses y los plazos, así como otros gastos adicionales como las comisiones y seguros. También te daremos algunos consejos prácticos para reducir estos gastos y ahorrar dinero a largo plazo. De esta manera, podrás tomar decisiones financieras informadas y tener una idea clara de cuánto costará realmente tu hipoteca.

- Cuál es el impacto de conocer los gastos reales de una hipoteca en tus finanzas personales

- Qué tipos de gastos incluye una hipoteca y cómo pueden variar

- Cómo calcular la tasa de interés efectiva de una hipoteca

- Cuáles son las principales diferencias entre una hipoteca de tasa fija y una hipoteca de tasa ajustable

- Cómo afecta el plazo de la hipoteca a los gastos totales

- Qué es el APR (Tasa de Porcentaje Anual) y por qué es importante tenerlo en cuenta al evaluar una hipoteca

- Qué otros costos asociados con una hipoteca se deben tener en cuenta (seguros, impuestos, etc.)

- Qué es un punto de descuento y cómo puede afectar los costos de una hipoteca

- Es recomendable contratar un abogado o asesor financiero para revisar los términos de una hipoteca

- Cómo comparar varias opciones de hipotecas para encontrar la más conveniente en términos de gastos totales

- Conocer los gastos reales de una hipoteca es crucial si deseas tomar decisiones financieras informadas. Al entender los diferentes componentes que conforman los costos de una hipoteca, podrás ahorrar dinero y evitar sorpresas desagradables.

- Una de las primeras cosas que debes hacer es comprender qué gastos están incluidos en una hipoteca. Estos pueden variar dependiendo del tipo de préstamo y del prestamista, pero en general incluyen comisiones de origen, tasas de interés, seguros y posiblemente impuestos. Saber exactamente qué gastos debes asumir te permitirá tener una visión clara de tu situación financiera.

- Calcular la tasa de interés efectiva es fundamental para determinar cuánto realmente pagarás por tu hipoteca a lo largo del tiempo. Esta tasa refleja no solo el interés nominal, sino cualquier cargo adicional que se aplique durante la vida del préstamo. Tener una comprensión clara de esta tasa te ayudará a comparar ofertas y encontrar la opción más rentable.

- A la hora de elegir una hipoteca, debes considerar si deseas una tasa fija o ajustable. Una tasa fija ofrece estabilidad, ya que el interés no cambiará durante todo el periodo del préstamo. Por otro lado, una tasa ajustable tiene pagos iniciales más bajos pero puede aumentar con el tiempo. Comprender las diferencias entre ambas opciones te permitirá evaluar cuál se adapta mejor a tus necesidades y circunstancias financieras.

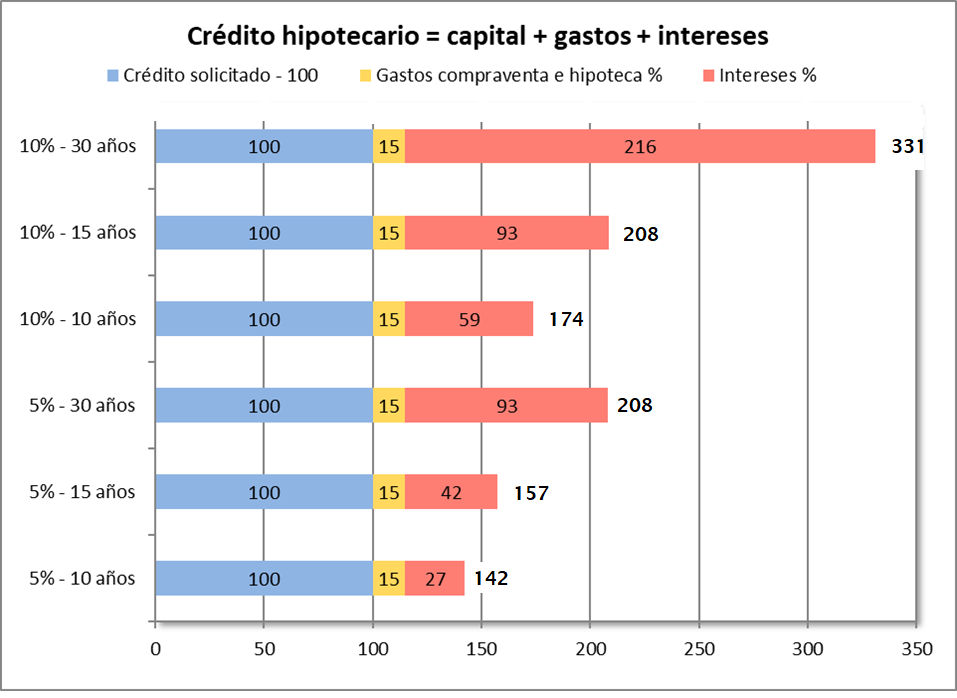

- Otro aspecto importante a tener en cuenta es el plazo de la hipoteca. Si bien un plazo más largo significa pagos mensuales más bajos, también implica pagar más intereses a lo largo del tiempo. Es esencial analizar cuánto estás dispuesto a pagar en total y cuánto puedes permitirte pagar mensualmente para tomar la decisión correcta.

- El APR (Tasa de Porcentaje Anual) es otra variable esencial a tener en cuenta al evaluar una hipoteca. El APR incluye la tasa de interés, los puntos de descuento y otros costos asociados con el préstamo. Tomarse el tiempo para comprender esta cifra te ayudará a comparar las ofertas de diferentes prestamistas y elegir la opción más económica.

- No olvides considerar otros costos adicionales asociados con una hipoteca, como los seguros requeridos (por ejemplo, seguro hipotecario privado) y los impuestos a la propiedad. Estos gastos pueden variar según tu ubicación y tus circunstancias individuales, así que asegúrate de tenerlos en cuenta al presupuestar tus pagos mensuales.

- Si tienes la posibilidad, es recomendable contratar un abogado o un asesor financiero para revisar los términos de tu hipoteca. Esto puede ayudarte a garantizar que no haya cláusulas ocultas o cargos excesivos que puedan afectar tus finanzas a largo plazo.

- Finalmente, para tomar decisiones informadas sobre tu hipoteca, debes comparar varias opciones. Analiza cuidadosamente los diferentes términos y condiciones, junto con los costos totales de cada opción. Recuerda que no todas las hipotecas son iguales y encontrar la mejor oferta requiere dedicar tiempo y esfuerzo.

-

Ahora que conoces los temas clave relacionados con los gastos de una hipoteca, estarás mejor preparado para tomar decisiones financieras informadas. No subestimes el impacto de conocer los números reales. Puedes ahorrar mucho dinero a largo plazo. ¡Así que adelante y toma el control de tus finanzas hipotecarias!

- Ahora que conoces los temas clave relacionados con los gastos de una hipoteca, estarás mejor preparado para tomar decisiones financieras informadas. No subestimes el impacto de conocer los números reales. Puedes ahorrar mucho dinero a largo plazo. ¡Así que adelante y toma el control de tus finanzas hipotecarias!

- En conclusión

Cuál es el impacto de conocer los gastos reales de una hipoteca en tus finanzas personales

Conocer los gastos reales de una hipoteca puede tener un gran impacto en tus finanzas personales. Muchas veces, las personas se emocionan al encontrar la casa de sus sueños y no prestan la debida atención a los costos asociados con una hipoteca. Esto puede llevar a sorpresas desagradables más adelante. Sin embargo, si tomas el tiempo para calcular y entender todos los gastos que implica una hipoteca, podrás tomar decisiones informadas y evitar problemas financieros en el futuro.

Calculando los gastos iniciales de una hipoteca

Cuando adquieres una hipoteca, hay algunos gastos iniciales que debes considerar. Estos pueden incluir:

- Costos de cierre: Estos son los cargos por los servicios relacionados con el préstamo hipotecario, como la evaluación de la propiedad, el seguro y los honorarios del abogado.

- Enganche: Muchas hipotecas requieren un pago inicial, que suele ser un porcentaje del valor total de la propiedad.

- Gastos de mudanza: Si estás comprando una casa nueva, es posible que necesites contratar una empresa de mudanzas o comprar suministros de embalaje.

Al calcular estos gastos iniciales, tendrás una idea clara de cuánto dinero necesitarás para comprar una casa y podrás prepararte financieramente.

Calculando los gastos mensuales de una hipoteca

Además de los gastos iniciales, también debes tener en cuenta los gastos mensuales asociados con una hipoteca. Estos pueden incluir:

- Pago mensual de la hipoteca: Este es el pago principal e intereses que debes realizar cada mes.

- Seguro de propietario: Es importante proteger tu inversión, por lo que es probable que necesites pagar un seguro de propietario.

- Impuestos a la propiedad: Dependiendo de dónde vivas, es posible que también debas pagar impuestos a la propiedad.

- Mantenimiento de la casa: A medida que eres propietario de una vivienda, también deberás asumir los costos de mantenimiento y reparaciones.

Calcular estos gastos mensuales te ayudará a determinar si puedes permitirte realmente una hipoteca y te evitará sorpresas desagradables en el futuro.

Considerando otros gastos relacionados con la hipoteca

Además de los gastos iniciales y mensuales, también hay otros gastos relacionados con la hipoteca que debes considerar. Estos pueden incluir:

- Honorarios del corredor: Si utilizas un corredor inmobiliario para encontrar y negociar la compra de una casa, es posible que debas pagar sus honorarios.

- Gastos de renovación: Si compras una casa que necesita mejoras o renovaciones, debes tener en cuenta los costos adicionales que esto puede implicar.

- Tasas de interés cambiantes: Si estás considerando una hipoteca con tasas de interés ajustables, debes estar preparado para posibles cambios en tus pagos mensuales.

Todos estos gastos pueden sumarse rápidamente y afectar tu capacidad para pagar una hipoteca. Al tener en cuenta todos estos factores, podrás tomar decisiones informadas y mantener tus finanzas personales bajo control.

Qué tipos de gastos incluye una hipoteca y cómo pueden variar

Una hipoteca es un compromiso financiero serio que implica una serie de gastos adicionales. Es importante entender los diferentes tipos de gastos asociados con una hipoteca para poder tomar decisiones informadas. Aquí te mostramos una lista de los gastos más comunes que pueden estar incluidos en una hipoteca:

1. Intereses

Los intereses son la cantidad que se añade al importe del préstamo y que debes pagar al prestamista por el uso del dinero durante un determinado período de tiempo. El tipo de interés puede variar según el prestamista, las condiciones del mercado y tu perfil crediticio.

2. Comisiones

Las comisiones son los cargos adicionales que puedes tener que pagar al solicitar una hipoteca. Estas comisiones pueden incluir la comisión de apertura, la comisión por subrogación, la comisión de cancelación anticipada, entre otras.

3. Seguro de vida y seguro hogar

Al contratar una hipoteca, es posible que el prestamista requiera la contratación de un seguro de vida y un seguro de hogar. Estos seguros tienen como objetivo proteger al prestamista en caso de fallecimiento o daños a la propiedad.

4. Tasación

Para determinar el valor de la propiedad, el banco puede requerir una tasación realizada por un profesional. Esta tasación tiene un costo que generalmente debe ser asumido por el solicitante.

5. Impuestos

Dependiendo del lugar donde se encuentre la propiedad, es posible que debas pagar impuestos locales, como el Impuesto de Bienes Inmuebles (IBI) o el Impuesto sobre Transmisiones Patrimoniales (ITP), al solicitar una hipoteca.

6. Gastos notariales y registrales

La formalización de la hipoteca y su inscripción en el Registro de la Propiedad conllevan gastos notariales y registrales. Estos gastos pueden incluir la escritura pública de la hipoteca, su inscripción en el registro y otros trámites relacionados.

Recuerda que estos son solo algunos ejemplos de los gastos más comunes asociados a una hipoteca. Es importante consultar con tu entidad financiera o asesor para obtener una lista completa de los gastos específicos que estarían involucrados en tu caso.

Cómo calcular la tasa de interés efectiva de una hipoteca

Calcular la tasa de interés efectiva de una hipoteca es clave para entender exactamente cuánto costará la misma a lo largo de su vida útil. La tasa de interés efectiva tiene en cuenta tanto el interés nominal como otros gastos y cargos asociados a la hipoteca, proporcionando un panorama más preciso de los costos reales.

Para calcular la tasa de interés efectiva, necesitarás la tasa de interés nominal, el plazo del préstamo y cualquier otro costo adicional que pueda afectar el monto total a pagar. A continuación, se detalla el proceso paso a paso:

Paso 1: Obtener la tasa de interés nominal

La tasa de interés nominal es el porcentaje de interés anual que se aplica al préstamo sin tener en cuenta otros gastos. Este valor suele expresarse de forma anual y puede ser fija o variable. Puedes encontrar esta información en la documentación proporcionada por tu prestamista.

Paso 2: Considerar los factores adicionales

Además de la tasa de interés nominal, debes tener en cuenta otros factores que pueden aumentar el costo de la hipoteca. Estos pueden incluir comisiones, seguros obligatorios, impuestos y cualquier otro cargo aplicado por el prestamista. Suma todos estos gastos adicionales para obtener el total.

Paso 3: Determinar el plazo del préstamo

El plazo del préstamo se refiere a la cantidad de años durante los cuales estarás pagando la hipoteca. Es importante tener en cuenta este factor al calcular la tasa de interés efectiva. Cuanto mayor sea el plazo, mayores serán los intereses acumulados y, por lo tanto, mayor será el costo total de la hipoteca.

Paso 4: Aplicar la fórmula de tasa de interés efectiva

Una vez que tienes todos los datos necesarios, puedes aplicar la fórmula para calcular la tasa de interés efectiva. La fórmula es la siguiente:

Tasa de Interés Efectiva = (1 + tasa de interés nominal / número de períodos) ^ número de períodos - 1

Donde la "tasa de interés nominal" se expresa como un decimal y el "número de períodos" representa la cantidad total de pagos realizados durante el plazo del préstamo (generalmente expresado en meses).

Ejemplo práctico

Supongamos que tienes una hipoteca con una tasa de interés nominal del 5%, una duración de 25 años (300 meses) y gastos adicionales por un total de $5000. Aplicando la fórmula, obtendríamos:

Tasa de Interés Efectiva = (1 + 0.05 / 300) ^ 300 - 1

Calculando el resultado obtenemos una tasa de interés efectiva del 5.12%. Esto significa que el costo real de la hipoteca, teniendo en cuenta los gastos adicionales, es ligeramente mayor que la tasa de interés nominal original.

Calcular la tasa de interés efectiva te ayuda a tomar decisiones informadas al comparar diferentes hipotecas y evaluar su costo real. Recuerda que es importante considerar todos los factores y gastos adicionales para tener una imagen clara de los pagos que deberás realizar durante el plazo del préstamo.

Cuáles son las principales diferencias entre una hipoteca de tasa fija y una hipoteca de tasa ajustable

Hipoteca de tasa fija

Una hipoteca de tasa fija es aquella en la cual el interés se mantiene constante durante todo el plazo del préstamo. Esto significa que tu pago mensual será fijo y no cambiará, independientemente de las fluctuaciones en las tasas de interés del mercado. Esta es una opción popular para aquellos que prefieren tener estabilidad en sus pagos a lo largo del tiempo.

Algunas ventajas de las hipotecas de tasa fija incluyen:

- Pagos mensuales constantes: Al tener una tasa fija, tus pagos mensuales serán los mismos durante toda la vida del préstamo, lo que facilita la planificación de tu presupuesto.

- Protección contra aumentos de tasas de interés: Si las tasas de interés suben en el mercado, tu tasa fija no se verá afectada, lo que te brinda seguridad financiera.

- Simplicidad: No es necesario estar monitoreando constantemente las tasas de interés o preocuparse por ajustes en los pagos mensuales.

Por otro lado, hay algunas desventajas a considerar:

- Puede haber una tasa más alta inicialmente: Las hipotecas de tasa fija generalmente tienen una tasa de interés inicial ligeramente más alta que las hipotecas de tasa ajustable.

- No se beneficia de cambios favorables en las tasas de interés: Si las tasas de interés bajan después de obtener una hipoteca de tasa fija, no podrás aprovechar esos cambios a menos que refinancies tu préstamo.

Hipoteca de tasa ajustable

En contraste, una hipoteca de tasa ajustable, también conocida como ARM por sus siglas en inglés (Adjustable Rate Mortgage), es aquella en la cual el interés puede cambiar periódicamente, generalmente después de un período inicial de tasa fija. La tasa ajustable se basa en un índice financiero, como la tasa promedio del Tesoro de Estados Unidos o la LIBOR.

Algunas ventajas de las hipotecas de tasa ajustable incluyen:

- Inicialmente tasas más bajas: Las hipotecas de tasa ajustable suelen tener tasas de interés más bajas al inicio, lo que puede resultar en pagos mensuales más bajos en comparación con una hipoteca de tasa fija.

- Posibles beneficios de tasas más bajas en el futuro: Si las tasas de interés bajan después de obtener una hipoteca de tasa ajustable, tus pagos mensuales también pueden disminuir.

Sin embargo, también hay algunas desventajas a considerar:

- Pagos impredecibles: Debido a que la tasa de interés puede cambiar, tus pagos mensuales también pueden variar, lo que dificulta la planificación presupuestaria a largo plazo.

- Riesgo de aumentos futuros: Si las tasas de interés suben, tus pagos mensuales también podrían aumentar, lo que puede generar estrés financiero.

- Requiere monitoreo constante: Dado que las tasas de interés pueden cambiar periódicamente, deberás estar atento a los ajustes y evaluar si es necesario refinanciar tu préstamo.

Cómo afecta el plazo de la hipoteca a los gastos totales

El plazo de la hipoteca es uno de los factores fundamentales que afectan a los gastos totales de una hipoteca. Es importante entender cómo funciona y el impacto que puede tener en tus finanzas.

Cuando solicitas un préstamo hipotecario, generalmente tienes la opción de elegir entre diferentes plazos, que suelen variar desde 10 hasta 30 años. Cada opción tiene sus pros y sus contras, y es crucial evaluarlas cuidadosamente antes de tomar una decisión

Plazo corto

Si optas por un plazo corto, como por ejemplo 10 o 15 años, es probable que tengas una tasa de interés más baja. Esto se debe a que el banco asume un menor riesgo al prestarte dinero por un período más corto. Además, pagarás menos intereses a lo largo del tiempo, lo que resultará en un costo total de la hipoteca más bajo.

Sin embargo, también debes considerar que las cuotas mensuales serán más altas en comparación con un plazo más largo. Esto puede suponer una carga financiera mayor para tu presupuesto mensual y reducir tu capacidad de ahorro o inversión en otras áreas.

Plazo largo

Por otro lado, si eliges un plazo largo, como 25 o 30 años, tendrás la ventaja de cuotas mensuales más bajas. Esto significa que será más fácil ajustar el pago de la hipoteca a tu presupuesto mensual y tener más margen para otros gastos.

Sin embargo, debes tener en cuenta que con un plazo más largo, pagarás más intereses en total a lo largo del tiempo. Además, la tasa de interés puede ser ligeramente más alta en comparación con un plazo corto.

Consideraciones adicionales

Al elegir el plazo de tu hipoteca, debes tener en cuenta tus objetivos financieros a largo plazo. Si tu objetivo es pagar tu hogar lo más rápido posible y ahorrar en intereses, un plazo corto puede ser la mejor opción para ti.

Por otro lado, si prefieres tener cuotas mensuales más bajas y mayor flexibilidad financiera, un plazo largo puede ser más conveniente.

También es importante considerar tu capacidad de endeudamiento actual y futura. Evalúa si puedes hacer frente a cuotas mensuales más altas y si recibirás aumentos salariales o cambios en tus gastos a lo largo del plazo de la hipoteca.

No olvides que siempre puedes refinanciar tu hipoteca en el futuro si tus circunstancias cambian o encuentras una mejor oferta. Sin embargo, esto implica costos adicionales, por lo que es mejor tomar la decisión correcta desde el principio.

Qué es el APR (Tasa de Porcentaje Anual) y por qué es importante tenerlo en cuenta al evaluar una hipoteca

El APR, o Tasa de Porcentaje Anual, es un indicador crucial al evaluar una hipoteca. Se calcula teniendo en cuenta tanto los intereses como otros gastos asociados a la hipoteca, como los costos de cierre y las tarifas de procesamiento. El APR representa el costo real de la hipoteca expresado como un porcentaje anual.

Es importante tener en cuenta el APR al evaluar diferentes opciones de hipoteca, ya que nos permite comparar el costo total de cada préstamo, incluyendo no solo los intereses, sino también cualquier otra tarifa o cargo asociado. Al conocer el APR, podemos tener una imagen más clara de los gastos verdaderos de una hipoteca, lo cual nos ayuda a tomar decisiones informadas sobre qué opción es la mejor para nuestras necesidades financieras.

Calcular el APR puede ser complicado, ya que implica tener en cuenta diversos factores y variables. Además, el APR puede variar dependiendo del plazo del préstamo y de otros aspectos específicos del contrato de hipoteca. Sin embargo, muchos prestamistas están obligados a proporcionar el APR en la información de divulgación del préstamo, lo cual facilita su comparación entre diferentes opciones.

Cómo utilizar el APR para tomar decisiones informadas

Al evaluar diferentes opciones de hipoteca, debemos tener en cuenta no solo las tasas de interés, sino también el APR. El APR nos permite ver qué tan caro será realmente un préstamo a lo largo del tiempo, teniendo en cuenta todos los gastos asociados.

Además de comparar los APR, también es importante evaluar otros aspectos de las hipotecas, como las condiciones del préstamo y los requisitos de elegibilidad. No debemos tomar decisiones basadas únicamente en el APR, sino que también debemos considerar cuán adecuada es la hipoteca para nuestra situación específica.

- Analizar los costos totales: Al evaluar el APR, podemos identificar cuál es el costo real de una hipoteca y compararlo entre diferentes prestamistas. Esto nos ayuda a determinar qué opción es más económica a largo plazo.

- Tiempo de permanencia: Si planeamos mantener la hipoteca por un período prolongado, es especialmente importante considerar el APR, ya que incluso pequeñas diferencias pueden tener un impacto significativo en el costo total.

- Tasas fijas vs. tasas variables: El APR puede ser utilizado para comparar las diferencias en los costos de una hipoteca con tasa fija y una con tasa variable. En general, las tasas variables suelen tener APRs iniciales más bajos, pero pueden aumentar en el futuro, lo cual puede aumentar significativamente el costo total de la hipoteca.

El APR es una herramienta valiosa al evaluar opciones de hipoteca. Nos permite entender los costos reales de un préstamo y tomar decisiones informadas sobre qué opción es la mejor para nuestras necesidades financieras. Es importante considerar no solo el APR, sino también otros aspectos de la hipoteca al tomar una decisión final.

Qué otros costos asociados con una hipoteca se deben tener en cuenta (seguros, impuestos, etc.)

Cuando estás considerando adquirir una hipoteca, es importante tener en cuenta que existen otros costos asociados más allá de la tasa de interés y el capital que pagarás mensualmente. Estos costos adicionales incluyen seguros, impuestos y otros gastos relacionados con la propiedad.

Seguros

Uno de los costos asociados con una hipoteca son los seguros. Dependiendo del tipo de préstamo y la relación entre el valor de la propiedad y el monto del préstamo, es posible que se requiera que contrates un seguro hipotecario privado (PMI, por sus siglas en inglés) para proteger al prestamista en caso de incumplimiento de pago. El costo del PMI variará según el tamaño del préstamo y el porcentaje de financiamiento.

Además del PMI, también debes considerar el seguro de propietario. Este seguro cubre daños y pérdidas en la propiedad como resultado de robos, incendios, fenómenos naturales u otros desastres. El costo del seguro de propietario variará dependiendo del valor de la propiedad y la ubicación geográfica.

Impuestos

Otro costo a tener en cuenta son los impuestos asociados con la propiedad. Generalmente, esto incluye los impuestos sobre la propiedad y los impuestos municipales. Los impuestos sobre la propiedad son un cargo anual basado en el valor tasado de la propiedad y pueden variar según la ubicación geográfica y las regulaciones locales.

Los impuestos municipales se refieren a los impuestos cobrados por el gobierno local para financiar servicios y obras públicas. Estos impuestos también varían según la ubicación geográfica y pueden incluir tarifas por servicios como recolección de basura, agua, alcantarillado, entre otros.

Otros gastos relacionados con la propiedad

Además de los seguros y los impuestos, existen otros gastos relacionados con la propiedad que debes tener en cuenta al calcular el costo total de una hipoteca. Estos gastos pueden incluir:

- Gastos de cierre: Incluyen costos administrativos, honorarios legales, tasaciones y otros costos asociados con la compra o refinanciamiento de una propiedad.

- Mantenimiento de la propiedad: Debes considerar los costos de mantenimiento de la propiedad, como reparaciones, renovaciones y mejoras a lo largo del tiempo.

- Servicios públicos: También debes tener en cuenta los gastos mensuales de servicios públicos como electricidad, agua, gas y otros servicios necesarios para mantener tu hogar.

- Asociación de propietarios (HOA): Si vives en un vecindario con una asociación de propietarios, es posible que tengas que pagar una cuota mensual o anual para cubrir los gastos de mantenimiento comunitario.

Todos estos costos adicionales deben ser tenidos en cuenta al determinar cuánto puedes permitirte pagar mensualmente por una hipoteca. Al conocer los números reales, podrás tomar decisiones informadas y evitar sorpresas financieras en el futuro.

Qué es un punto de descuento y cómo puede afectar los costos de una hipoteca

Un punto de descuento, también conocido como un punto porcentual o simplemente un punto, es una tasa que se paga al prestamista al momento de cerrar una hipoteca. Cada punto representa el uno por ciento del total del préstamo. Por ejemplo, si tenemos una hipoteca de $200,000 y pagamos un punto, estaríamos pagando $2,000 en concepto de puntos.

Aunque pueda parecer una cifra pequeña, los puntos de descuento pueden tener un impacto significativo en los costos totales de la hipoteca a largo plazo. Por lo general, los puntos de descuento se utilizan para reducir la tasa de interés de la hipoteca, lo que a su vez puede disminuir los pagos mensuales y el costo total del préstamo.

Cómo funciona

Los puntos de descuento se pagan al prestamista en el momento de cerrar la hipoteca. A cambio, el prestamista reduce la tasa de interés de la hipoteca. La cantidad de reducción en la tasa de interés depende de la política del prestamista y puede variar. Por lo general, cada punto de descuento reduce la tasa de interés en alrededor de 0.25%.

Para calcular si vale la pena pagar puntos de descuento, debemos considerar el tiempo que planeamos permanecer en la vivienda. Si planeamos quedarnos en la vivienda por muchos años, pagar puntos de descuento puede valer la pena, ya que la reducción en la tasa de interés nos permitiría ahorrar dinero en intereses a largo plazo.

Beneficios y consideraciones

Los puntos de descuento pueden ofrecer varios beneficios a los prestatarios. En primer lugar, reducir la tasa de interés puede resultar en pagos mensuales más bajos y en un costo total del préstamo más bajo. Además, pagar puntos de descuento podría permitirnos calificar para una hipoteca que de otro modo no sería accesible.

Sin embargo, también debemos tener en cuenta algunas consideraciones antes de pagar puntos de descuento. Por ejemplo, si planeamos mudarnos de la vivienda en un corto plazo, el ahorro potencial en intereses podría no compensar el costo inicial de los puntos. Además, si la tasa de interés ya es baja, los puntos de descuento pueden tener un impacto menor en los costos totales.

Los puntos de descuento son una herramienta que puede ayudarnos a reducir los costos de una hipoteca a largo plazo. Sin embargo, antes de decidir pagar puntos de descuento, debemos analizar nuestra situación financiera y considerar cuánto tiempo planeamos quedarnos en la vivienda. De esta manera, podremos tomar una decisión informada y aprovechar al máximo nuestra hipoteca.

Es recomendable contratar un abogado o asesor financiero para revisar los términos de una hipoteca

Contratar un abogado o asesor financiero para revisar los términos de una hipoteca puede ser altamente beneficioso y brindarte tranquilidad al tomar una decisión tan importante. Estos profesionales tienen experiencia en el campo y conocen muy bien las leyes y normativas relacionadas con las hipotecas.

Un abogado especializado en temas hipotecarios podrá analizar detenidamente el contrato hipotecario y explicarte en detalle cada uno de los términos y condiciones establecidos por el prestamista. Además, te proporcionará asesoramiento legal y te guiará durante todo el proceso para asegurarte de que estás tomando una decisión informada y acorde a tus necesidades y posibilidades económicas.

Por otro lado, un asesor financiero te ayudará a evaluar tu situación financiera actual y determinar si la hipoteca es viable en función de tus ingresos, gastos y capacidad de pago. También te ofrecerá opciones y recomendaciones sobre diferentes tipos de hipotecas, plazos y tasas de interés, de manera que puedas elegir la opción más adecuada para ti.

Además, contar con un abogado o asesor financiero puede ser especialmente útil si tienes dudas o preocupaciones sobre cláusulas contractuales específicas, como la Tasa Anual Equivalente (TAE), comisiones, penalizaciones por cancelación anticipada u otros aspectos que puedan tener un impacto significativo en los costos totales de la hipoteca.

Aunque contratar un profesional pueda suponer un gasto adicional, considera que estarás invirtiendo en tu tranquilidad y en evitar posibles problemas o sorpresas desagradables en el futuro. Además, al conocer exactamente cuáles son los gastos asociados a la hipoteca, podrás tomar decisiones más informadas y negociar mejores condiciones con el prestamista.

Recuerda que cada situación es única y lo que funciona para una persona puede no ser adecuado para otra. Por eso, no dudes en buscar asesoría personalizada para obtener el mejor resultado.

Cómo comparar varias opciones de hipotecas para encontrar la más conveniente en términos de gastos totales

Al momento de adquirir una hipoteca, es importante analizar no solo la tasa de interés ofrecida, sino también los gastos asociados que pueden tener un impacto significativo en el costo total a lo largo de los años.

Para tomar decisiones informadas y ahorrar dinero a largo plazo, es fundamental comparar varias opciones de hipotecas teniendo en cuenta los gastos totales. Aquí te enseñaremos cómo hacerlo:

Paso 1: Identificar los diferentes tipos de gastos

- Tasa de interés: Es el porcentaje que deberás pagar sobre el monto prestado.

- Puntos o comisiones: Son cargos adicionales que se pagan al inicio de la hipoteca para obtener una tasa de interés más baja.

- Gastos de cierre: Incluyen los costos de los trámites legales, tasaciones, seguros y otros conceptos necesarios para formalizar la hipoteca.

- Seguros: En algunos casos, es necesario contratar seguros como el seguro de propietario o el seguro de hipoteca.

- Intereses acumulados: Durante el plazo de la hipoteca, se irán acumulando intereses sobre el saldo pendiente.

Paso 2: Obtener cotizaciones de distintas instituciones financieras

Ahora que conoces los gastos asociados a una hipoteca, es hora de solicitar cotizaciones a diferentes instituciones financieras. Pide que te brinden información específica sobre los gastos de cierre, puntos o comisiones, tasas de interés y cualquier otro costo adicional.

Es recomendable solicitar al menos tres cotizaciones para poder comparar y analizar las diferencias entre ellas. Recuerda que este proceso puede llevar tiempo, pero es crucial para asegurarte de obtener la mejor opción de hipoteca en términos de gastos totales.

Paso 3: Calcula los gastos totales de cada opción

Una vez que tengas las cotizaciones de las diferentes instituciones financieras, es hora de calcular los gastos totales de cada opción de hipoteca. Esto te permitirá comparar y tomar una decisión informada.

Suma todos los gastos identificados en el paso 1 para cada hipoteca y calcula el total a lo largo del plazo de la hipoteca. Ten en cuenta que algunos gastos pueden ser únicos, como los gastos de cierre, mientras que otros pueden ser recurrentes, como los intereses.

Paso 4: Analiza y elige la opción más conveniente

Una vez que hayas calculado los gastos totales de cada opción de hipoteca, es momento de analizar y comparar los números. Considera no solo el monto total de los gastos, sino también la duración de la hipoteca y tus propias posibilidades financieras.

Elige la opción que se ajuste mejor a tus necesidades y te ofrezca un costo total más bajo a lo largo del plazo de la hipoteca. Recuerda que tomar una decisión informada te ayudará a ahorrar dinero a largo plazo.

Elegir la hipoteca adecuada puede ser una tarea desafiante, pero dedicar tiempo a investigar y comparar los gastos totales te brindará la tranquilidad de que estás tomando la mejor decisión financiera.

Conocer los gastos reales de una hipoteca es crucial si deseas tomar decisiones financieras informadas. Al entender los diferentes componentes que conforman los costos de una hipoteca, podrás ahorrar dinero y evitar sorpresas desagradables.

Los gastos de una hipoteca pueden variar dependiendo de diferentes factores, como el monto del préstamo, la tasa de interés, el plazo de pago y los cargos adicionales. Es importante analizar cada uno de estos componentes para tener una comprensión clara de cuánto dinero estarás pagando en total durante toda la vida del préstamo.

Componentes de los gastos de una hipoteca:

- Tasa de interés: La tasa de interés es el porcentaje que se aplica al monto del préstamo y determina cuánto pagarás en intereses a lo largo del tiempo. Es crucial comparar las tasas de interés ofrecidas por diferentes prestamistas para obtener un préstamo con la tasa más baja posible.

- Cargo inicial: Al tomar una hipoteca, es común que los prestamistas cobren un cargo inicial, también conocido como punto o comisión de origen. Este cargo suele ser un porcentaje del monto del préstamo y puede representar una suma considerable de dinero.

- Plazo de pago: El plazo de pago se refiere al período de tiempo acordado para devolver el préstamo. Aunque una hipoteca a más largo plazo puede parecer más atractiva debido a pagos mensuales más bajos, terminarás pagando más intereses en general. Es importante evaluar si puedes permitirte hacer pagos más altos a corto plazo para ahorrar dinero a largo plazo.

- Pagos mensuales: Los pagos mensuales incluyen tanto el capital como los intereses. Es importante recordar que aunque los pagos mensuales pueden parecer asequibles, también debes considerar otros costos asociados con la hipoteca, como el seguro de vivienda y los impuestos a la propiedad.

- Cargos adicionales: Además de los costos mencionados anteriormente, también es importante tener en cuenta otros cargos adicionales, como los honorarios del abogado, los costos de tasación y los cargos por cierre. Estos cargos pueden variar dependiendo del prestamista y la ubicación geográfica.

Al tener en cuenta todos estos factores, podrás calcular con precisión cuánto te costará una hipoteca en su totalidad. Esto te permitirá tomar decisiones financieras informadas y evitar sorpresas desagradables. Recuerda que, aunque los gastos de una hipoteca pueden parecer abrumadores, esta inversión puede ser beneficioso a largo plazo si se planifica adecuadamente.

Una de las primeras cosas que debes hacer es comprender qué gastos están incluidos en una hipoteca. Estos pueden variar dependiendo del tipo de préstamo y del prestamista, pero en general incluyen comisiones de origen, tasas de interés, seguros y posiblemente impuestos. Saber exactamente qué gastos debes asumir te permitirá tener una visión clara de tu situación financiera.

Comisiones de origen

Las comisiones de origen son los costos asociados al proceso de otorgamiento del préstamo hipotecario. Estas comisiones suelen ser un porcentaje del monto total del préstamo y pueden variar dependiendo del prestamista. Algunos ejemplos de comisiones de origen incluyen la comisión de apertura, la comisión de estudio y la comisión de tasación.

Tasas de interés

La tasa de interés es el porcentaje anual que se aplicará sobre el monto prestado. Esta tasa puede ser fija, lo que significa que no cambia a lo largo del plazo del préstamo, o variable, lo que implica que puede fluctuar según las condiciones del mercado financiero. Es importante tener en cuenta la tasa de interés al calcular los gastos de una hipoteca, ya que afectará directamente la cuota mensual y el monto total que pagarás.

Seguros

Además de los costos de origen y las tasas de interés, es posible que debas contratar ciertos seguros para proteger tanto al prestamista como a ti mismo. El seguro más común es el seguro de vida, que brinda protección en caso de fallecimiento del prestatario. También puede ser necesario contratar un seguro de hogar para proteger la propiedad ante posibles daños.

Impuestos

Dependiendo de tu ubicación geográfica y de las leyes fiscales de tu país, es posible que debas pagar impuestos asociados a la hipoteca. Estos impuestos pueden incluir el impuesto sobre transmisiones patrimoniales y actos jurídicos documentados, impuestos municipales o cualquier otro gravamen que aplique.

Calcular la tasa de interés efectiva es fundamental para determinar cuánto realmente pagarás por tu hipoteca a lo largo del tiempo. Esta tasa refleja no solo el interés nominal, sino cualquier cargo adicional que se aplique durante la vida del préstamo. Tener una comprensión clara de esta tasa te ayudará a comparar ofertas y encontrar la opción más rentable.

¿Qué es la tasa de interés efectiva?

La tasa de interés efectiva es el costo real que pagarás por tu hipoteca, teniendo en cuenta tanto la tasa de interés nominal como cualquier otro cargo o comisión adicional. A diferencia de la tasa de interés nominal, que solo refleja el porcentaje de interés que se aplica al préstamo, la tasa de interés efectiva incluye todos los gastos asociados durante la vida del préstamo.

Estos cargos adicionales pueden ser diversas tarifas tales como comisiones de apertura, comisiones por seguros asociados a la hipoteca, gastos de gestoría, entre otros. La suma de estos cargos se denomina "costo financiero total" y se calcula anualmente. Esta cifra será representada como una tasa de interés, conocida como tasa de interés efectiva.

¿Por qué es importante conocer la tasa de interés efectiva?

Conocer la tasa de interés efectiva te permite tener una visión más clara de cuánto realmente costará tu hipoteca a lo largo del tiempo. Saber exactamente cuánto estás pagando por tu préstamo te ayudará a tomar decisiones informadas sobre qué opción es más conveniente para ti.

Comparar diferentes ofertas hipotecarias basándose solo en la tasa de interés nominal puede ser engañoso, ya que no tener en cuenta el costo financiero total puede llevarte a elegir una opción menos favorable. Al conocer la tasa de interés efectiva, podrás entender cuánto realmente pagarás por tu hipoteca, incluyendo todos los cargos y comisiones.

Cómo calcular la tasa de interés efectiva

Calcular la tasa de interés efectiva no es complicado, pero sí requiere tener en cuenta todos los gastos asociados a tu préstamo. Para hacerlo, debes tener acceso a información detallada sobre los cargos adicionales que se aplican a tu hipoteca.

- Obtén una lista completa de todos los cargos y comisiones asociadas al préstamo.

- Convierte cada uno de estos cargos en una tasa anual.

- Suma todas las tasas anuales para obtener el costo financiero total.

- Expresa el costo financiero total como un porcentaje para obtener la tasa de interés efectiva.

Asegúrate de tomar en cuenta tanto las tarifas únicas (como la comisión de apertura) como las tarifas recurrentes (como los seguros o gastos de gestoría), ya que todas ellas contribuyen al costo financiero total. Una vez que hayas calculado la tasa de interés efectiva, podrás comparar diferentes opciones hipotecarias de manera más precisa y tomar decisiones más fundamentadas.

A la hora de elegir una hipoteca, debes considerar si deseas una tasa fija o ajustable. Una tasa fija ofrece estabilidad, ya que el interés no cambiará durante todo el periodo del préstamo. Por otro lado, una tasa ajustable tiene pagos iniciales más bajos pero puede aumentar con el tiempo. Comprender las diferencias entre ambas opciones te permitirá evaluar cuál se adapta mejor a tus necesidades y circunstancias financieras.

Gastos iniciales de una hipoteca

Antes de tomar cualquier decisión, es fundamental que tengas en cuenta los gastos iniciales asociados con una hipoteca. Estos son los costos que deberás pagar al inicio del préstamo y pueden variar según el prestamista y el tipo de hipoteca que elijas.

Tasa de interés

Otro aspecto clave a considerar son las tasas de interés. La tasa de interés determinará cuánto pagarás en intereses a lo largo del préstamo. Es importante investigar y comparar las distintas tasas de interés ofrecidas por los prestamistas para asegurarte de obtener la mejor oferta posible.

Plazo del préstamo

El plazo del préstamo también puede afectar significativamente los gastos de una hipoteca. Un plazo más corto puede resultar en pagos mensuales más altos pero, a largo plazo, pagarás menos en intereses. Por otro lado, un plazo más largo te dará pagos mensuales más bajos, pero terminarás pagando más en intereses a lo largo del tiempo.

Pagos mensuales

Es importante tener claro cuánto estarás pagando mensualmente por tu hipoteca. Esto incluye el monto principal del préstamo, los intereses y posiblemente otros cargos adicionales como seguro de propietario e impuestos a la propiedad. Asegúrate de calcular estos pagos mensuales y evaluar si puedes permitirte hacerlos sin comprometer tu estabilidad financiera.

Cargos adicionales

Además de los gastos iniciales y las tasas de interés, es posible que existan otros cargos adicionales asociados con una hipoteca. Estos pueden incluir honorarios de cierre, seguros, impuestos y otros gastos relacionados. Asegúrate de conocer todos estos costos y considerarlos al calcular el costo total de una hipoteca.

Comparación de ofertas

Para tomar decisiones informadas sobre tu hipoteca, es esencial comparar diferentes ofertas de prestamistas. No te quedes con la primera opción que encuentres. Investiga y compara tasas de interés, plazos del préstamo y otros términos para asegurarte de obtener la mejor oferta posible. Esta comparación te permitirá ahorrar dinero a largo plazo.

Consideraciones finales

Tomar una decisión informada sobre una hipoteca requiere tiempo, investigación y análisis detallado. Conocer los gastos iniciales, las tasas de interés, el plazo del préstamo, los pagos mensuales y los cargos adicionales te ayudará a tener una visión clara de cuánto costará realmente tu hipoteca. Solo con esta información podrás elegir la opción que mejor se adapte a tus necesidades y metas financieras.

Otro aspecto importante a tener en cuenta es el plazo de la hipoteca. Si bien un plazo más largo significa pagos mensuales más bajos, también implica pagar más intereses a lo largo del tiempo. Es esencial analizar cuánto estás dispuesto a pagar en total y cuánto puedes permitirte pagar mensualmente para tomar la decisión correcta.

Plazo de la Hipoteca

El plazo de una hipoteca es el periodo de tiempo en el cual se acuerda repagar el préstamo. Es importante considerar con cuidado la duración de este plazo, ya que tendrá un impacto significativo tanto en tus pagos mensuales como en la cantidad total de intereses que pagarás.

Por lo general, los plazos de las hipotecas varían entre 15 y 30 años. Un plazo más largo implica pagos mensuales más bajos, pero también significa que estarás pagando intereses durante un periodo de tiempo más largo. Por otro lado, un plazo más corto te permitirá pagar tu hipoteca más rápido y ahorrar en intereses, pero los pagos mensuales serán más altos.

Antes de tomar una decisión, es crucial evaluar cuánto estás dispuesto a pagar en total y cuánto puedes permitirte pagar mensualmente. Esto dependerá de tu situación financiera actual, tus metas a largo plazo y tu capacidad para asumir pagos más altos.

En muchos casos, las personas optan por plazos de 25 o 30 años debido a los pagos mensuales más bajos. Sin embargo, esto implica pagar una cantidad considerable de intereses a lo largo del tiempo.

Para tener una idea clara de cuánto pagarás en intereses a lo largo del plazo de tu hipoteca, puedes utilizar una calculadora de hipotecas en línea. Estas calculadoras te permiten ingresar información como el monto del préstamo, la tasa de interés y el plazo, y te darán una estimación de los pagos mensuales y la cantidad total de intereses a pagar.

Recuerda que una hipoteca es una decisión financiera importante y que elegir el plazo correcto puede marcar una gran diferencia en tus finanzas personales. Considera todas las variables y busca asesoramiento profesional si lo necesitas para tomar una decisión informada.

El APR (Tasa de Porcentaje Anual) es otra variable esencial a tener en cuenta al evaluar una hipoteca. El APR incluye la tasa de interés, los puntos de descuento y otros costos asociados con el préstamo. Tomarse el tiempo para comprender esta cifra te ayudará a comparar las ofertas de diferentes prestamistas y elegir la opción más económica.

¿Qué es el APR?

El APR, o Tasa de Porcentaje Anual, es un indicador financiero que muestra el costo total de un préstamo hipotecario en términos anuales. A diferencia de la tasa de interés, que solo considera el porcentaje aplicado sobre el capital prestado, el APR incluye otros conceptos como los puntos de descuento, los costos de cierre y cualquier otro cargo adicional asociado al préstamo.

El APR permite al prestatario tener una visión más precisa de los gastos totales del préstamo y facilita la comparación entre distintas ofertas hipotecarias. Al conocer el APR, se obtiene una idea más clara de cuánto se pagará en intereses y otros costos a lo largo de la vida del préstamo.

Cómo calcular el APR

Calcular el APR puede resultar complicado debido a la inclusión de diversos factores y cargos adicionales. Generalmente, los prestamistas deben proporcionar esta cifra en la documentación del préstamo, pero también es posible hacerlo a través de herramientas de cálculo en línea o utilizando fórmulas matemáticas específicas.

Para calcular el APR, se deben considerar los siguientes elementos:

- Tasa de interés: Es el porcentaje aplicado sobre el capital prestado. Suele ser el factor más importante en la determinación del costo del préstamo.

- Puntos de descuento: Son pagos adicionales que el prestatario realiza para reducir la tasa de interés. Cada punto equivale a uno porcentaje del monto total del préstamo.

- Cargos de cierre: Son los costos asociados con la adquisición de la hipoteca, como tasaciones, honorarios de abogados, seguros, entre otros. Es importante tener en cuenta estos cargos al calcular el APR.

- Otros costos: Pueden incluir seguros hipotecarios, comisiones y otros pagos que no se hayan mencionado anteriormente.

Una vez obtenidos estos datos, se utiliza la siguiente fórmula matemática para calcular el APR:

APR = tasa de interés efectiva + puntos de descuento + costos de cierre + otros costos

Por qué es importante conocer el APR

Conocer el APR es fundamental para tomar decisiones informadas al solicitar una hipoteca. Al comparar diferentes ofertas, no solo debemos fijarnos en la tasa de interés, ya que esta puede verse acompañada de otros costos ocultos que pueden encarecer el préstamo considerablemente. El APR permite evaluar la oferta en su conjunto y determinar cuál será el costo real de la hipoteca.

Además, al conocer el APR, es posible negociar con el prestamista para obtener mejores condiciones o buscar alternativas más económicas. Si bien la tasa de interés es un factor importante, el APR muestra el panorama completo y ayuda a evitar sorpresas desagradables a largo plazo.

No olvides utilizar el APR como una herramienta para tomar decisiones financieramente responsables y asegurarte de comprender los números reales detrás de una hipoteca antes de comprometerte con un préstamo de largo plazo.

No olvides considerar otros costos adicionales asociados con una hipoteca, como los seguros requeridos (por ejemplo, seguro hipotecario privado) y los impuestos a la propiedad. Estos gastos pueden variar según tu ubicación y tus circunstancias individuales, así que asegúrate de tenerlos en cuenta al presupuestar tus pagos mensuales.

Costos Asociados con una Hipoteca

Al calcular los gastos de una hipoteca, es importante recordar que además del pago mensual principal e intereses, existen otros costos adicionales que debes considerar. Estos costos pueden variar dependiendo de tu ubicación geográfica y tus circunstancias individuales. Aquí te presentamos algunos de los costos comunes asociados con una hipoteca:

- Seguro Hipotecario Privado (MIP): En caso de que no puedas pagar el 20% de la cuota inicial, es posible que se te exija adquirir un seguro hipotecario privado. Este seguro protege al prestamista en caso de que no puedas hacer los pagos de la hipoteca. El costo del MIP puede variar según el monto del préstamo y el plazo.

- Impuestos a la Propiedad: Como propietario de una vivienda, también deberás pagar impuestos a la propiedad. Estos impuestos son determinados por la tasación de tu propiedad y las leyes fiscales locales. Es importante tener en cuenta que los impuestos a la propiedad pueden aumentar con el tiempo.

- Cargos de Cierre (Closing Costs): Al cerrar el préstamo hipotecario, es posible que debas pagar una variedad de cargos relacionados. Estos pueden incluir honorarios del notario, tarifas de solicitud, evaluaciones de la propiedad, tarifas de registro y más. Los cargos de cierre suelen oscilar entre el 2% y el 5% del valor total del préstamo.

- Mantenimiento y Reparaciones: Como propietario de una vivienda, también debes asegurarte de presupuestar dinero para el mantenimiento y las reparaciones. Esto incluye cosas como el cuidado del jardín, la limpieza de conductos de aire acondicionado, la reparación de electrodomésticos y más. Estos costos pueden variar según el tamaño y la ubicación de tu vivienda.

Estos son solo algunos ejemplos de los gastos adicionales que debes considerar al calcular los costos totales de una hipoteca. Es importante tener en cuenta todos estos factores para tomar decisiones financieras informadas y evitar sorpresas desagradables a largo plazo.

Si tienes la posibilidad, es recomendable contratar un abogado o un asesor financiero para revisar los términos de tu hipoteca. Esto puede ayudarte a garantizar que no haya cláusulas ocultas o cargos excesivos que puedan afectar tus finanzas a largo plazo.

Contratar un abogado o un asesor financiero para revisar los términos de tu hipoteca puede ser una decisión inteligente y que te permitirá ahorrar dinero a largo plazo. Estos profesionales están capacitados para analizar detalladamente la documentación y asegurarse de que no haya cláusulas ocultas o cargos excesivos que puedan perjudicarte económicamente.

Al contratar un abogado o asesor financiero, estarás protegiendo tus intereses y garantizando que todas las condiciones y términos de la hipoteca sean transparentes y favorables para ti. Ellos podrán explicarte en detalle cada uno de los conceptos y ayudarte a comprender los números reales detrás de tu hipoteca.

En muchos casos, los prestamistas pueden agregar cargos ocultos en el contrato de la hipoteca, lo que puede llevar a un aumento significativo en el costo total. Al tener a un experto revisando estos documentos, podrás identificar dicho cargos y negociar su eliminación o reducción.

Ejemplo:

Imagina que estás revisando el contrato de tu hipoteca y encuentras un cargo por "gastos administrativos" que no habías considerado inicialmente. Este cargo representa un 1% del monto total del préstamo y no estaba incluido en el cálculo de costos proporcionado por el prestamista.

Si no hubieras contratado a un abogado o asesor financiero para revisar los términos de tu hipoteca, es posible que te hubieras dado cuenta de este cargo hasta que fuera demasiado tarde. Esto podría significar un desembolso adicional de miles de dólares que no habías contemplado en tu presupuesto.

Por otro lado, si hubieras contado con la asesoría de un profesional, este habría identificado el cargo y te habría informado sobre su existencia y magnitud. Con esta información, podrías haber negociado con el prestamista para reducir o eliminar dicho cargo, ahorrándote así una suma considerable de dinero.

Contratar a un abogado o asesor financiero para revisar los términos de tu hipoteca es una medida de precaución que puede ayudarte a conocer los gastos reales asociados a tu préstamo. Esto te permitirá tomar decisiones informadas acerca de tu hipoteca y ahorrar dinero a largo plazo al evitar cargos ocultos o excesivos.

Finalmente, para tomar decisiones informadas sobre tu hipoteca, debes comparar varias opciones. Analiza cuidadosamente los diferentes términos y condiciones, junto con los costos totales de cada opción. Recuerda que no todas las hipotecas son iguales y encontrar la mejor oferta requiere dedicar tiempo y esfuerzo.

1. Compara las tasas de interés

La tasa de interés es uno de los factores más importantes a considerar al tomar una hipoteca. Puede variar significativamente entre los prestamistas y puede tener un impacto considerable en el costo total del préstamo a largo plazo. Investiga y compara las tasas de interés ofrecidas por diferentes instituciones financieras antes de tomar una decisión.

2. Calcula los costos totales

No te centres solo en la tasa de interés al analizar los costos de una hipoteca. También debes considerar otros gastos asociados, como los cargos por cierre, seguros y tarifas legales. Estos costos pueden variar según el prestamista y pueden sumar una cantidad significativa al monto total que pagarás a lo largo de la vida del préstamo. Utiliza herramientas en línea o consulta con un profesional de hipotecas para obtener una estimación precisa de los costos totales.

3. Verifica si hay penalizaciones

Algunas hipotecas pueden incluir cláusulas de penalización por pago anticipado o cancelación anticipada del préstamo. Estas penalizaciones pueden ser costosas si deseas refinanciar tu hipoteca o vender tu propiedad antes de tiempo. Verifica cuidadosamente los términos y condiciones para evitar sorpresas desagradables más adelante.

4. Evalúa tus opciones de pago

Además de la tasa de interés y los costos totales, considera también los diferentes planes de pago disponibles. Algunos prestamistas pueden ofrecer opciones de pago mensual, bimensual o trimestral, mientras que otros pueden tener requisitos más flexibles en cuanto al pago inicial. Evalúa tus necesidades y capacidades financieras para determinar cuál es la opción más adecuada para ti.

5. Consulta con un asesor financiero

Si te sientes abrumado o inseguro acerca de los números y términos asociados con una hipoteca, considera consultar a un asesor financiero. Ellos tienen experiencia en el campo y pueden ayudarte a tomar decisiones informadas que se ajusten a tus necesidades específicas. Un asesor financiero puede analizar las opciones disponibles, explicarte los costos y beneficios de cada una y brindarte recomendaciones personalizadas.

Conocer los números reales de una hipoteca te permitirá tomar decisiones informadas, evitar sorpresas y ahorrar dinero a largo plazo. Compara las tasas de interés, calcula los costos totales, verifica si hay penalizaciones, evalúa tus opciones de pago y, si es necesario, consulta con un asesor financiero. Recuerda que dedicar tiempo y esfuerzo a la investigación y comparación de opciones puede marcar la diferencia en tu capacidad para obtener una hipoteca favorable.

Ahora que conoces los temas clave relacionados con los gastos de una hipoteca, estarás mejor preparado para tomar decisiones financieras informadas. No subestimes el impacto de conocer los números reales. Puedes ahorrar mucho dinero a largo plazo. ¡Así que adelante y toma el control de tus finanzas hipotecarias!

Ahora que conoces los temas clave relacionados con los gastos de una hipoteca, estarás mejor preparado para tomar decisiones financieras informadas. No subestimes el impacto de conocer los números reales. Puedes ahorrar mucho dinero a largo plazo. ¡Así que adelante y toma el control de tus finanzas hipotecarias!

Una hipoteca es una gran responsabilidad financiera que generalmente dura décadas. Por lo tanto, es crucial entender y evaluar cuidadosamente todos los gastos relacionados antes de comprometerte a firmar un acuerdo hipotecario. Conocer cuánto cuesta realmente una hipoteca te permitirá hacer comparaciones adecuadas entre diferentes ofertas, y asegurarte de que estás eligiendo la opción más favorable para tu situación financiera.

Al calcular los gastos totales de una hipoteca, debes tener en cuenta varios factores clave: El monto del préstamo, la tasa de interés, el plazo del préstamo y las tarifas asociadas. Estos gastos pueden incluir cargos por originación, puntos de descuento, seguros hipotecarios, impuestos sobre la propiedad y otros costos adicionales. Para tener una imagen clara de los números reales, es importante utilizar una calculadora de hipotecas confiable o consultar con un profesional financiero.

Las tasas de interés son uno de los aspectos más importantes a considerar al evaluar los gastos de una hipoteca. Una pequeña diferencia en la tasa de interés puede resultar en grandes diferencias en los pagos mensuales y el costo total del préstamo a lo largo del tiempo. Realizar una investigación exhaustiva y comparar las tasas ofrecidas por diferentes prestamistas te permitirá negociar mejores términos y condiciones.

Además, no olvides tener en cuenta los costos de cierre al calcular los gastos totales de una hipoteca. Esto incluye tarifas por servicios legales, tasaciones, seguros de título y otros cargos administrativos. Estos costos pueden variar significativamente de un prestamista a otro, por lo que es esencial solicitar estimaciones por escrito y comparar detenidamente antes de tomar una decisión final.

Una vez que hayas evaluado todos estos factores, podrás determinar cuánto es realmente el costo total de tu hipoteca y cómo se ajusta a tu presupuesto. Esto te ayudará a planificar tus finanzas con anticipación y evitar sorpresas desagradables en el futuro.

No subestimes la importancia de conocer los números reales cuando se trata de una hipoteca. Tu objetivo siempre debe ser encontrar la opción más rentable que se adapte a tus necesidades financieras a largo plazo. No dudes en buscar asesoramiento profesional si tienes dudas o necesitas ayuda para interpretar los detalles de una oferta hipotecaria.

En conclusión

Ahora estás armado con la información necesaria para comprender y evaluar los gastos totales de una hipoteca. Recuerda que el conocimiento y la comprensión son tus mejores herramientas para tomar decisiones financieras informadas. Utiliza calculadoras de hipotecas confiables, compara las tasas de interés y consulta detenidamente los costos de cierre antes de firmar cualquier acuerdo hipotecario.

Tomarte el tiempo para investigar y explorar todas las opciones disponibles puede ahorrarte una gran cantidad de dinero a largo plazo. No tengas miedo de hacer preguntas y buscar consejo profesional cuando sea necesario. Con este enfoque, podrás tomar decisiones financieras sólidas que te ayuden a alcanzar tus metas a largo plazo mientras mantienes tu salud financiera bajo control.

La tasa de interés de la hipoteca depende de varios factores, como tu historial crediticio y el tipo de préstamo que elijas.

El plazo para pagar una hipoteca varía según el préstamo, pero generalmente puede ser de 15 a 30 años.

Es posible obtener una hipoteca con un mal historial crediticio, pero es probable que se te ofrezca una tasa de interés más alta.

Además de los pagos mensuales, también debes tener en cuenta los costos de cierre, el seguro de hipoteca y posibles tarifas adicionales.

Algunas hipotecas permiten hacer pagos anticipados sin penalización, pero es importante revisar los términos de tu contrato para confirmarlo.

Deja una respuesta

Entradas relacionadas