Estado de cambios en la situación financiera: Descubre cómo analizar tus finanzas y obtener control total en 5 simples pasos

El estado de cambios en la situación financiera es una herramienta fundamental para analizar y comprender la evolución de las finanzas de una empresa o individuo a lo largo del tiempo. Esta herramienta permite identificar los cambios que se han producido en los distintos aspectos financieros, como los ingresos, los gastos, las deudas y el flujo de efectivo. Además, brinda información clave para evaluar la salud financiera y tomar decisiones estratégicas.

Te daremos una guía paso a paso para realizar un análisis completo del estado de cambios en tu situación financiera. Exploraremos los diferentes componentes de este estado financiero y te enseñaremos cómo utilizarlos para obtener un panorama claro de tus finanzas. Conocerás las etapas que debes seguir para llevar a cabo este análisis de manera efectiva y aprenderás a interpretar los resultados obtenidos para tomar decisiones informadas sobre tus recursos económicos.

- Qué es un estado de cambios en la situación financiera y para qué se utiliza

- Cuál es la importancia de analizar tus finanzas periódicamente

- Cuál es el primer paso para obtener control total de tus finanzas

- Cómo puedes identificar tus ingresos y gastos mensuales

- Cómo puedes organizar y categorizar tus gastos para tener una visión clara de tu situación financiera

- Cuál es el segundo paso para obtener control total de tus finanzas

- Cómo puedes establecer metas financieras realistas y alcanzables

- Qué estrategias puedes implementar para ahorrar dinero y reducir tus gastos

- Cuál es el tercer paso para obtener control total de tus finanzas

- Qué pasos debes seguir para evaluar y analizar tus deudas existentes

- De qué manera puedes priorizar tus deudas y elaborar un plan efectivo de pago

- Cuál es el cuarto paso para obtener control total de tus finanzas

- Cómo puedes crear un presupuesto mensual adecuado a tus necesidades y metas financieras

- Qué herramientas o aplicaciones puedes utilizar para monitorear y gestionar tus gastos e ingresos

- Cuál es el quinto y último paso para obtener control total de tus finanzas

- Qué medidas puedes tomar para mantener el control financiero a largo plazo y evitar caer nuevamente en malos hábitos

-

Preguntas frecuentes (FAQ)

- 1. ¿Qué es un estado de cambios en la situación financiera?

- 2. ¿Para qué se utiliza el estado de cambios en la situación financiera?

- 3. ¿Cuáles son los principales componentes del estado de cambios en la situación financiera?

- 4. ¿Cuál es la importancia de analizar el estado de cambios en la situación financiera?

- 5. ¿Cómo se puede utilizar el estado de cambios en la situación financiera para tomar decisiones empresariales?

Qué es un estado de cambios en la situación financiera y para qué se utiliza

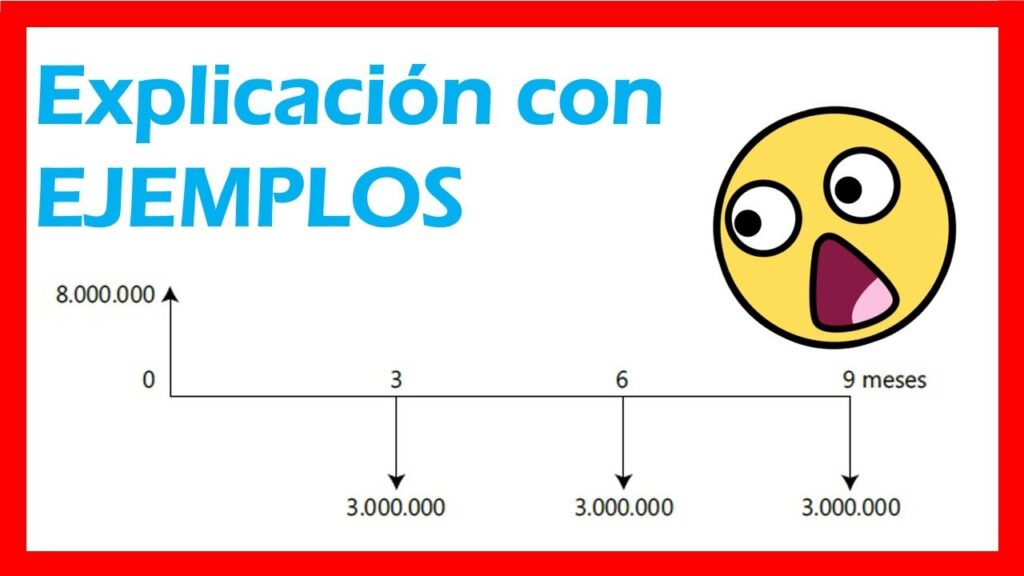

Un estado de cambios en la situación financiera es un informe contable que muestra los cambios en la posición financiera de una empresa durante un período específico. También se conoce como estado de flujo de efectivo o estado de origen y aplicación de fondos.

Este informe es fundamental para analizar la solidez financiera de una empresa, ya que muestra cómo han evolucionado sus recursos financieros a lo largo del tiempo. Al examinar un estado de cambios en la situación financiera, los analistas pueden identificar las fuentes y usos de efectivo, evaluar la capacidad de generación de efectivo de la empresa y pronosticar futuros flujos de efectivo.

Para qué se utiliza

El estado de cambios en la situación financiera se utiliza con diferentes propósitos:

- Evaluar la liquidez: El estado de cambios en la situación financiera permite analizar la capacidad de pago de una empresa y su nivel de liquidez. Al conocer las fuentes y usos de efectivo, es posible evaluar si la empresa cuenta con recursos suficientes para cumplir con sus obligaciones financieras a corto plazo.

- Identificar tendencias: Al comparar los estados de cambios en la situación financiera de diferentes períodos, es posible identificar tendencias y evaluar el rendimiento financiero de la empresa. Esto proporciona una visión más amplia de cómo ha evolucionado la posición financiera de la empresa y puede ser útil para tomar decisiones estratégicas.

- Pronosticar flujos de efectivo: El estado de cambios en la situación financiera también ayuda a pronosticar los flujos de efectivo futuros. Al analizar las fuentes y usos de efectivo, es posible prever cómo se generarán y utilizarán los recursos financieros en el futuro, lo que permite una gestión financiera más eficiente.

- Evaluar la salud financiera: Mediante el análisis de un estado de cambios en la situación financiera, es posible evaluar la salud financiera de una empresa. Se puede determinar si la empresa tiene problemas de liquidez, si está generando suficiente efectivo para cubrir sus gastos operativos y si está utilizando adecuadamente sus recursos financieros.

El estado de cambios en la situación financiera es una herramienta crucial para entender y analizar la evolución de los recursos financieros de una empresa. Su análisis proporciona información valiosa para tomar decisiones financieras estratégicas y manejar de manera efectiva los flujos de efectivo.

Cuál es la importancia de analizar tus finanzas periódicamente

Analizar tus finanzas periódicamente es una práctica crucial para mantener el control total sobre tu situación financiera. Cuando llevas a cabo un estado de cambios en la situación financiera, puedes examinar detalladamente todos los elementos que están influyendo en tus finanzas y tomar decisiones informadas.

Este análisis te permite identificar áreas de oportunidad, detectar posibles problemas financieros, y tomar medidas correctivas necesarias. Además, te brinda una visión clara y precisa de cómo están evolucionando tus finanzas a lo largo del tiempo.

El estado de cambios en la situación financiera se compone de varios aspectos importantes que debes considerar. A continuación, te presentamos cinco simples pasos que te ayudarán a analizar tus finanzas de manera efectiva:

Paso 1: Revisa tus ingresos

El primer paso es analizar cuidadosamente tus fuentes de ingresos. Examina cuánto dinero estás recibiendo cada mes y si existen fluctuaciones en esos ingresos. Es importante tener en cuenta no solo los salarios y sueldos, sino también otras fuentes de ingresos como inversiones, alquileres u otros negocios secundarios.

Paso 2: Evalúa tus gastos

Una vez que hayas revisado tus ingresos, es hora de analizar tus gastos. Divide tus gastos en categorías como vivienda, transporte, alimentos, ocio, deudas, entre otros. Compara tus gastos mensuales con tus ingresos y enumera aquellos gastos que no son necesarios o que podrían reducirse. Esto te permitirá identificar áreas donde puedes ahorrar y optimizar tus gastos.

Paso 3: Examina tus activos y pasivos

En este paso, analiza tus activos y pasivos. Los activos incluyen todos los bienes que posees, como propiedades, inversiones, vehículos, entre otros. Los pasivos, por otro lado, son todas las deudas que tienes, como préstamos, hipotecas o tarjetas de crédito. Calcula tu patrimonio neto restando tus pasivos de tus activos para tener una idea clara de cuál es tu verdadera situación financiera.

Paso 4: Evalúa tus metas financieras

Otro aspecto importante a considerar al analizar tus finanzas es evaluar tus metas financieras. ¿Qué es lo que deseas lograr en el corto y largo plazo? Establece metas SMART (específicas, medibles, alcanzables, relevantes y con límite de tiempo) para ayudarte a orientar tus decisiones financieras y priorizar tu gasto e inversión de manera efectiva.

Paso 5: Realiza proyecciones y ajustes

Finalmente, realiza proyecciones basadas en tus análisis anteriores y haz ajustes en función de tus metas financieras. Por ejemplo, si descubres que estás gastando demasiado en entretenimiento y eso está afectando tus ahorros, establece un límite de gasto mensual en esa categoría. También puedes ajustar tus asignaciones presupuestarias para alcanzar tus metas de ahorro o inversión.

Recuerda que analizar tus finanzas no solo es un evento único, sino un proceso continuo. Repite estos cinco pasos periódicamente para mantener un control constante sobre tu situación financiera y hacer los ajustes necesarios a medida que evolucionen tus metas y circunstancias.

Cuál es el primer paso para obtener control total de tus finanzas

El primer paso fundamental para obtener control total de tus finanzas es analizar tu situación financiera actual. Esto implica revisar en detalle tus ingresos, gastos, activos y pasivos.

Para llevar a cabo este análisis, es importante tener a mano toda la información relevante, como tus estados de cuenta bancarios, recibos de pago, facturas y cualquier otro documento que te permita conocer tu situación financiera de manera precisa.

Una vez que tengas toda la información recopilada, puedes comenzar por calcular tus ingresos mensuales. Esto incluye todos los ingresos regulares que recibes, ya sea por tu trabajo, negocios u otras fuentes. Tómate el tiempo necesario para documentar cada fuente de ingreso y su respectivo monto.

A continuación, debes identificar y registrar todos tus gastos mensuales. Esto incluye tanto los gastos fijos como los variables. Los gastos fijos son aquellos que se repiten todos los meses y tienen un monto establecido, como alquiler, hipoteca, servicios públicos, entre otros. Por otro lado, los gastos variables son aquellos que pueden variar cada mes, como alimentación, entretenimiento o compras no planificadas.

Una vez que hayas calculado tus ingresos y gastos, debes restar tus gastos totales de tus ingresos totales para obtener tu saldo mensual. Si tus ingresos son mayores que tus gastos, tendrás un saldo positivo, lo cual indica que estás generando ahorros. Por el contrario, si tus gastos son mayores que tus ingresos, tendrás un saldo negativo, lo cual indica que estás incurriendo en deudas.

Otro aspecto importante a considerar al analizar tu situación financiera es evaluar tus activos y pasivos. Los activos son todos aquellos bienes o propiedades que posees y que tienen un valor económico, como tu casa, coche, inversiones, cuentas bancarias, entre otros. Los pasivos, por otro lado, son todas tus deudas o compromisos financieros, como préstamos, tarjetas de crédito, hipotecas, entre otros.

Al calcular el valor total de tus activos y restarle el valor total de tus pasivos, obtendrás tu patrimonio neto. Si este número es positivo, significa que tienes más activos que pasivos, lo cual indica una buena salud financiera. Por el contrario, si tu patrimonio neto es negativo, significa que tienes más pasivos que activos, lo cual implica una situación financiera menos favorable.

Para obtener control total de tus finanzas, debes comenzar por analizar tu situación financiera actual. Esto involucra calcular tus ingresos, gastos, activos y pasivos. Al entender la verdadera situación de tus finanzas, podrás tomar decisiones informadas y establecer metas claras para mejorar tu situación económica.

Cómo puedes identificar tus ingresos y gastos mensuales

Identificar tus ingresos y gastos mensuales es fundamental para tener un panorama claro de tu situación financiera. Aquí te mostramos cómo puedes hacerlo en 5 simples pasos:

Paso 1: Revisa tus registros financieros

El primer paso es revisar todos tus registros financieros, como extractos bancarios, recibos de pago, facturas y cualquier otro documento que te ayude a identificar tus ingresos y gastos. Examina detenidamente cada transacción y anótala en una lista o en una hoja de cálculo.

Paso 2: Divide tus ingresos y gastos en categorías

Una vez que hayas revisado todos tus registros, es hora de clasificar tus ingresos y gastos en diferentes categorías. Algunas categorías comunes pueden incluir ingresos laborales, ingresos por inversiones, gastos fijos (como alquiler, hipoteca o servicios públicos), gastos variables (como comida, transporte o entretenimiento) y gastos deudas.

Paso 3: Calcula tus ingresos totales

Suma todos tus ingresos en cada categoría para obtener el total de tus ingresos mensuales. Recuerda incluir cualquier fuente de ingresos adicional, como ingresos por trabajo freelancer o renta de propiedades.

Paso 4: Calcula tus gastos totales

De manera similar, suma todos tus gastos en cada categoría para obtener el total de tus gastos mensuales. Esto te dará una idea clara de cuánto estás gastando en cada área de tu vida y cuáles son tus principales fuentes de gastos.

Paso 5: Evalúa la diferencia entre ingresos y gastos

Finalmente, resta tus gastos totales a tus ingresos totales para conocer la diferencia entre ambos. Si el resultado es positivo, significa que estás teniendo un superávit y estás gastando menos de lo que ganas. Si el resultado es negativo, indica que estás gastando más de lo que ganas y puedes estar acumulando deudas.

Analizar tus ingresos y gastos mensuales de esta manera te permitirá tener una visión clara de tu situación financiera. Puedes repetir estos pasos cada mes para realizar un seguimiento de tus cambios en la situación financiera y tomar decisiones informadas sobre cómo administrar mejor tus finanzas.

Cómo puedes organizar y categorizar tus gastos para tener una visión clara de tu situación financiera

Organizar y categorizar tus gastos es fundamental para tener una visión clara de tu situación financiera. Es la base sobre la cual puedes empezar a analizar tus finanzas y obtener el control total sobre ellas.

Para organizarte, comienza por llevar un registro detallado de todos tus gastos. Utiliza una aplicación o una hoja de cálculo en la que puedas ingresar información como la fecha, el tipo de gasto, el monto y cualquier otra información relevante. Esto te permitirá tener un historial completo y ordenado de tus gastos.

Ahora, es hora de categorizar tus gastos. Esto implica agruparlos en diferentes categorías o rubros. Puedes utilizar categorías predefinidas como "alimentación", "transporte", "vivienda" o crear tus propias categorías según tus necesidades. Lo importante es que las categorías sean significativas y representen diferentes áreas de tu vida en las que gastas dinero.

Una vez que hayas organizado y categorizado tus gastos, puedes comenzar a analizarlos. Observa qué categorías representan los mayores gastos y cuáles son las que más impacto tienen en tu presupuesto. Esto te dará una idea clara de en qué áreas puedes reducir gastos o ajustar tus hábitos de consumo.

También es útil realizar un seguimiento de tus ingresos. Asegúrate de incluir no solo tus salarios o sueldos, sino también cualquier otro tipo de ingreso que puedas tener, como rentas o inversiones. Esta información te ayudará a tener una imagen completa de tus finanzas y a evaluar tu capacidad de ahorro o inversión.

Recuerda que la clave para obtener el control total de tus finanzas es tener una visión clara de tu situación financiera. Organiza y categoriza tus gastos, analízalos y realiza un seguimiento de tus ingresos. De esta forma, estarás en camino hacia una gestión financiera exitosa.

Cuál es el segundo paso para obtener control total de tus finanzas

El segundo paso para obtener control total de tus finanzas es realizar un análisis detallado de tus ingresos y gastos. Esta etapa te permitirá identificar cómo estás utilizando tu dinero y qué áreas de tu vida pueden necesitar ajustes.

Para llevar a cabo este análisis, puedes seguir estos pasos:

- Revisa tus recibos de sueldo y/o estados de cuenta: Obtén una imagen clara de cuánto dinero ingresa mensualmente a tu cuenta. Examina detenidamente los detalles de cada transacción y clasifícalas en categorías relevantes, como gastos fijos (alquiler, servicios públicos, etc.), gastos variables (compras, entretenimiento, etc.) y ahorros.

- Identifica tus gastos recurrentes: Analiza tus estados de cuenta y detecta aquellos gastos que realizas con frecuencia, como suscripciones, pagos automáticos o facturas periódicas. Estos gastos recurrentes pueden ocupar un porcentaje significativo de tu presupuesto, por lo que es importante tomar conciencia de ellos.

- Analiza la proporción de tus gastos: Una vez que hayas identificado tus gastos recurrentes, calcula el porcentaje que representan del total de tus ingresos. Esto te dará una idea clara de cómo estás distribuyendo tu dinero y si algunos gastos están desequilibrados en comparación con otros. Por ejemplo, si descubres que estás gastando más en entretenimiento que en ahorros, es posible que necesites hacer algunos ajustes para alcanzar tus metas financieras.

- Evalúa tus ingresos: Además de analizar tus gastos, es importante también examinar tus fuentes de ingresos. Considera si hay oportunidades para aumentar tus ingresos, como buscar una promoción en tu trabajo o encontrar fuentes adicionales de ingresos, como trabajos freelance o inversiones.

- Haz un presupuesto: Una vez que hayas realizado un análisis detallado de tus ingresos y gastos, puedes elaborar un presupuesto realista. Utiliza los datos recopilados para establecer límites claros en cada categoría de gasto y asigna una cantidad específica para ahorros. Recuerda revisar y ajustar tu presupuesto periódicamente para adaptarlo a los cambios en tus circunstancias financieras.

Al realizar este análisis completo de tus ingresos y gastos, podrás tener una visión clara de cómo estás manejando tu dinero y tomar decisiones informadas para mejorar tu situación financiera. Recuerda que el control total de tus finanzas requiere tiempo y disciplina, pero con estos pasos simples estarás más cerca de alcanzar la estabilidad financiera que deseas.

Cómo puedes establecer metas financieras realistas y alcanzables

Establecer metas financieras realistas y alcanzables es un paso fundamental para obtener control total de tus finanzas. Sin un objetivo claro en mente, será difícil hacer un seguimiento de tus progresos y tomar decisiones informadas.

Paso 1: Evaluar tu situación financiera actual

El primer paso para establecer metas financieras es evaluar tu situación financiera actual. Esto implica analizar tus ingresos, gastos, deudas y activos. Puedes utilizar herramientas como hojas de cálculo o aplicaciones de gestión financiera para facilitar este proceso. Al comprender tu situación actual, podrás identificar áreas que requieren atención y establecer metas específicas para mejorarlas.

Paso 2: Definir metas SMART

- Específicas: Tus metas financieras deben ser claras y definidas. En lugar de decir "quiero ahorrar dinero", especifica la cantidad exacta que deseas ahorrar.

- Mensurables: Debes poder medir tu progreso hacia tus metas. Asegúrate de establecer metas en cifras concretas para que puedas evaluar fácilmente si las estás cumpliendo o no.

- Alcanzables: Tus metas deben ser realistas y alcanzables. Considera tus ingresos, gastos y otros factores financieros al establecer metas que sean posibles de lograr.

- Relevantes: Reflecte sobre tus valores y prioridades y asegúrate de que tus metas financieras se alineen con ellos. De esta manera, estarás más motivado para trabajar hacia ellas.

- Con tiempo definido: Establece una fecha límite para cada meta financiera. Esto te ayudará a mantener la disciplina y el enfoque necesarios para alcanzarlas.

Paso 3: Priorizar tus metas financieras

Es posible que tengas varias metas financieras, pero es importante priorizarlas. Considera qué metas son más importantes para ti y cuáles tienen un impacto más significativo en tu situación financiera general. Priorizar tus metas te ayudará a enfocar tus esfuerzos y recursos de manera efectiva.

Paso 4: Desarrollar un plan de acción

Una vez que hayas establecido tus metas financieras y las hayas priorizado, es hora de desarrollar un plan de acción para alcanzarlas. Divide cada meta en pasos más pequeños y específicos que puedas seguir. Establece plazos para cada paso y haz un seguimiento regular de tu progreso.

Paso 5: Revisar y ajustar tus metas en el camino

A medida que avanzas hacia tus metas financieras, es importante revisar y ajustarlas según sea necesario. Pueden surgir circunstancias inesperadas o cambios en tus ingresos o gastos. Mantén la flexibilidad y adapta tus metas y planes en consecuencia para mantenerte en el camino correcto hacia el control total de tus finanzas.

Establecer metas financieras realistas y alcanzables es esencial para obtener control total de tus finanzas. Sigue estos 5 simples pasos y estarás en el camino hacia el éxito financiero.

Qué estrategias puedes implementar para ahorrar dinero y reducir tus gastos

Existen diversas estrategias que puedes implementar para ahorrar dinero y reducir tus gastos. A continuación, te presentamos algunas opciones que te ayudarán a tomar el control de tus finanzas:

1. Realiza un análisis detallado de tus gastos

Antes de poder reducir tus gastos, debes tener una idea clara de en qué estás gastando tu dinero. Toma el tiempo necesario para realizar un análisis detallado de tus gastos mensuales. Puedes utilizar aplicaciones o herramientas en línea que te permitan categorizar tus gastos y ver en qué áreas estás gastando más.

2. Identifica áreas donde puedas recortar gastos

Una vez que hayas analizado tus gastos, identifica las áreas donde puedes recortar gastos. Por ejemplo, ¿estás gastando demasiado en entretenimiento o en comidas fuera de casa? Busca formas de reducir estos gastos sin sacrificar tu calidad de vida. Puedes optar por preparar tus comidas en casa en lugar de comer en restaurantes, o buscar alternativas gratuitas para actividades de ocio.

3. Establece metas de ahorro

Establecer metas de ahorro te ayudará a mantener la motivación y enfocarte en tus objetivos financieros. Define metas realistas y específicas, como ahorrar un determinado porcentaje de tus ingresos cada mes o tener un fondo de emergencia para cubrir gastos inesperados. Recuerda revisar y ajustar tus metas periódicamente.

4. Implementa un sistema de presupuesto

Elabora un presupuesto mensual que refleje tus ingresos y gastos. Asigna una cantidad específica a cada categoría de gasto, como vivienda, transporte, alimentación y entretenimiento. Asegúrate de seguir tu presupuesto de manera disciplinada y ajustarlo si es necesario.

5. Busca alternativas más económicas

Explora opciones más económicas en todos los aspectos de tu vida. Por ejemplo, puedes considerar cambiar de proveedor de servicios (como telefonía o internet) si encuentras una opción más barata. Compara precios y busca ofertas antes de realizar cualquier compra.

Implementar estas estrategias te permitirá tener un mayor control sobre tus finanzas, ahorrar dinero y reducir tus gastos. Recuerda que el paso más importante es ser consciente de tus hábitos de consumo y tomar decisiones financieras inteligentes.

Cuál es el tercer paso para obtener control total de tus finanzas

El tercer paso para obtener control total de tus finanzas es analizar tus gastos e identificar áreas de mejora. Esto implica revisar detalladamente tus registros financieros y categorizar tus gastos en diferentes áreas o rubros.

Para analizar tus gastos de manera efectiva, es recomendable utilizar una herramienta como una hoja de cálculo o una aplicación de gestión financiera. Estas herramientas te permitirán ingresar tus gastos de forma organizada y generar informes que te mostrarán en qué estás gastando tu dinero.

Una vez que hayas registrado todos tus gastos, es hora de categorizarlos. Algunas categorías comunes pueden incluir alimentación, transporte, vivienda, servicios públicos, entretenimiento, educación, salud, entre otras. Puedes crear las categorías que mejor se adapten a tu situación financiera.

A medida que categorices tus gastos, podrás ver rápidamente cuánto estás gastando en cada área y si hay algún desequilibrio en tus gastos. Esto te ayudará a identificar dónde estás gastando más de lo necesario y dónde puedes hacer ajustes para ahorrar dinero.

Es importante ser honesto contigo mismo durante este proceso de análisis de gastos. No ocultes ni minimices tus gastos, ya que esto solo empeorará tu situación financiera a largo plazo. Se trata de enfrentar la realidad y tomar acciones para mejorar.

Una vez que hayas identificado las áreas en las que puedes reducir tus gastos, es hora de establecer metas de ahorro. Estas metas deben ser realistas y alcanzables, pero también desafiantes, para motivarte a hacer cambios positivos en tus hábitos de gasto.

Recuerda que el objetivo final de este análisis de gastos es tomar medidas concretas para reducir tu gasto innecesario y destinar esos fondos a metas más importantes, como ahorrar para emergencias, pagar deudas o invertir para el futuro.

El tercer paso para obtener control total de tus finanzas es analizar tus gastos e identificar áreas de mejora. Utiliza herramientas de gestión financiera para categorizar tus gastos y ver dónde estás gastando más de lo necesario. Sé honesto contigo mismo y establece metas realistas de ahorro. Recuerda que este análisis te ayudará a tener un panorama claro de tus finanzas y hará posible que tomes acciones efectivas para mejorar tu situación económica.

Qué pasos debes seguir para evaluar y analizar tus deudas existentes

El primer paso para evaluar y analizar tus deudas existentes es obtener una lista detallada de todas tus deudas. Esto incluye préstamos, tarjetas de crédito, hipotecas y cualquier otra deuda que tengas.

A continuación, debes anotar el monto total de cada deuda, la tasa de interés asociada y los plazos de pago. Esto te dará una visión clara de cuánto debes y cuánto tiempo te tomará pagar tus deudas.

Una vez que tengas esta información, es importante organizar tus deudas en orden de prioridad. Puedes hacerlo utilizando una tabla o una hoja de cálculo en la que clasifiques las deudas de mayor a menor tasa de interés.

Una vez que hayas clasificado tus deudas, es hora de crear un plan de pago. Puedes optar por utilizar el método de "bola de nieve" o el método de "avalancha". El método de bola de nieve consiste en pagar primero las deudas más pequeñas mientras solo realizas pagos mínimos en las demás deudas. Una vez que hayas liquidado una deuda, puedes pasar al siguiente. El método de avalancha, por otro lado, consiste en pagar primero las deudas con las tasas de interés más altas, ya que estas son las que te costarán más a largo plazo. Cualquiera que sea el método que elijas, es importante adherirte a él y ser disciplinado en tus pagos.

Otro consejo importante para evaluar tus deudas existentes es revisar tu presupuesto y eliminar gastos innecesarios. Puedes destinar esos fondos extra para pagar tus deudas más rápidamente y ahorrar en intereses.

Evaluar y analizar tus deudas existentes requiere obtener una lista detallada de todas tus deudas, anotar el monto total, la tasa de interés y los plazos de pago, organizar tus deudas por prioridad, crear un plan de pago utilizando el método de bola de nieve o avalancha, revisar tu presupuesto y eliminar gastos innecesarios. Siguiendo estos pasos, podrás tener un mayor control sobre tus finanzas y trabajar hacia la meta de ser libre de deudas.

De qué manera puedes priorizar tus deudas y elaborar un plan efectivo de pago

Cuando te enfrentas a múltiples deudas, puede ser abrumador y difícil saber por dónde empezar. Priorizar tus deudas es crucial para tener un plan efectivo de pago y tomar el control de tu situación financiera. Aquí te presentamos cinco pasos simples para ayudarte a priorizar tus deudas y elaborar un plan para pagarlas:

Paso 1: Enumera todas tus deudas

Lo primero que debes hacer es listar todas tus deudas. Anota el nombre del acreedor, el monto adeudado y la tasa de interés de cada deuda. Esto te ayudará a tener una visión clara de cuánto debes y te permitirá tomar decisiones informadas.

Paso 2: Ordénalas por tasa de interés

A continuación, ordena tus deudas según la tasa de interés. Coloca en la parte superior aquellas con tasas más altas, ya que estas son las que te costarán más dinero a largo plazo. De esta manera, podrás identificar las deudas que requieren atención inmediata.

Paso 3: Considera otras variables

Si bien la tasa de interés es un factor importante, también debes considerar otras variables. Por ejemplo, si tienes deudas pequeñas pero con tasas de interés muy altas, podrías optar por pagarlas primero para eliminarlas rápidamente. Además, considera la importancia de cada deuda y cómo afecta tu vida diaria.

Paso 4: Elabora un plan de pago

Una vez que hayas priorizado tus deudas, es hora de elaborar un plan de pago. Puedes optar por la estrategia de "bola de nieve", que consiste en pagar primero las deudas más pequeñas para obtener una sensación de logro y motivación. O puedes seguir la estrategia de "avalancha", pagando primero las deudas con tasas de interés más altas para ahorrar dinero a largo plazo.

Además, no olvides asignar una cantidad fija de dinero a cada deuda todos los meses. Esto te ayudará a mantener disciplina y avanzar en tu plan de pago de manera constante.

Paso 5: Mantén el enfoque y ajusta según sea necesario

Priorizar tus deudas y elaborar un plan de pago requiere tiempo y compromiso. Mantén el enfoque y sigue tu plan de pago de manera constante. A medida que vayas pagando deudas, ajusta tu plan según sea necesario. Puede ser que quieras destinar más dinero a ciertas deudas o repriorizarlas en función de tus necesidades y metas financieras.

Recuerda que priorizar tus deudas no solo es importante para eliminarlas, sino también para tener una buena salud financiera. Al elaborar un plan efectivo de pago, estarás dando pasos importantes hacia el control total de tus finanzas.

Cuál es el cuarto paso para obtener control total de tus finanzas

El cuarto paso para obtener control total de tus finanzas es analizar tus gastos y buscar oportunidades de ahorro.

Una vez que hayas establecido un presupuesto y llevado un registro de tus ingresos y gastos, es importante revisar detenidamente tus gastos para identificar áreas en las que puedas reducir costos y ahorrar dinero.

1. Revisa tus gastos fijos

Comienza por examinar tus gastos fijos, aquellos que pagas regularmente cada mes o año, como el alquiler, la hipoteca, los servicios públicos y los seguros. Analiza si hay alguna forma de reducir estos costos, ya sea cambiando de proveedor, renegociando tarifas o eliminando servicios innecesarios. Consulta también si puedes beneficiarte de descuentos especiales o promociones.

2. Evalúa tus gastos variables

Después, enfócate en tus gastos variables, que son aquellos que varían de mes a mes, como comidas fuera de casa, entretenimiento y compras no esenciales. Examina tus hábitos de gasto y evalúa si hay áreas en las que puedas recortar gastos sin sacrificar tu calidad de vida. Por ejemplo, podrías considerar comer en casa con más frecuencia, buscar actividades gratuitas o utilizar cupones y descuentos al realizar compras.

3. Identifica gastos innecesarios

Otra estrategia importante es identificar y eliminar los gastos innecesarios. Esto incluye cualquier compra impulsiva o artículo que no estés utilizando o disfrutando plenamente. Revisa tus suscripciones y membresías para asegurarte de que estás obteniendo un valor real por tu dinero. Si encuentras gastos que no te aportan beneficio alguno, considera cancelarlos o buscar alternativas más económicas.

4. Busca formas de ahorrar en tus facturas

También puedes reducir tus gastos analizando tus facturas y encontrando formas de ahorrar en ellas. Lee detenidamente tus recibos y revisa si hay cargos adicionales o errores que puedas corregir. Investiga también si hay programas de descuento disponibles para tu proveedor de servicios públicos o si puedes ajustar tus opciones de tarifa para reducir los costos mensuales.

5. Establece metas y recompensas

Finalmente, establece metas financieras realistas y celebra tu progreso. Definir objetivos claros, como ahorrar una cierta cantidad cada mes o reducir tus gastos en un porcentaje determinado, puede ser muy motivador. Además, recuerda recompensarte cuando alcances estos hitos. Esto te ayudará a mantener la disciplina financiera a largo plazo.

Analizar tus gastos es fundamental para obtener control total sobre tus finanzas. Examina tus gastos fijos y variables, identifica y elimina los innecesarios, busca formas de ahorrar en tus facturas y establece metas financieras claras. Siguiendo estos simples pasos, estarás en el camino hacia una mejor salud financiera y un mayor control sobre tus finanzas personales.

Cómo puedes crear un presupuesto mensual adecuado a tus necesidades y metas financieras

Crear un presupuesto mensual es una de las mejores formas de tener un control total de tus finanzas personales. Un presupuesto te permite saber exactamente cuánto estás ganando, cuánto estás gastando y en qué estás gastando tu dinero.

Para crear un presupuesto mensual adecuado a tus necesidades y metas financieras, sigue estos simples pasos:

Paso 1: Analiza tus ingresos

Lo primero que debes hacer es analizar tus ingresos. Esto incluye cualquier sueldo, salario o ingreso adicional que recibas regularmente en un mes. Anota todos tus ingresos y calcula el total.

Paso 2: Registra tus gastos

Luego, debes registrar todos tus gastos. Esto incluye tus gastos fijos, como la renta o la hipoteca, las facturas de servicios básicos como el agua y la electricidad, así como tus gastos variables como comida, entretenimiento y transporte. Asegúrate de llevar un registro detallado de todos tus gastos durante un mes para obtener una imagen clara de cómo estás gastando tu dinero.

Paso 3: Identifica tus necesidades y prioridades

Una vez que hayas registrado todos tus gastos, es hora de identificar tus necesidades y prioridades. Haz una lista de tus necesidades básicas, como alimentos, vivienda y transporte, y luego enumera tus prioridades financieras, como ahorrar para la jubilación, pagar deudas o invertir en educación. Establecer estas necesidades y prioridades te ayudará a decidir en qué áreas puedes reducir gastos si es necesario.

Paso 4: Establece metas financieras

Después de identificar tus necesidades y prioridades, es importante establecer metas financieras. Esto puede incluir ahorrar una cierta cantidad de dinero cada mes, pagar deudas existentes o construir un fondo de emergencia. Define metas realistas y específicas para que puedas medir tu progreso a lo largo del tiempo.

Paso 5: Crea tu presupuesto mensual

Finalmente, con toda la información recopilada, estás listo para crear tu presupuesto mensual. Utiliza una hoja de cálculo digital o una aplicación de presupuesto para ayudarte a organizar tus ingresos y gastos y asignar cantidades específicas a cada categoría. Asegúrate de reservar dinero para tus necesidades y metas financieras prioritarias.

Recuerda que un presupuesto mensual no es algo estático, sino que debe ser revisado y ajustado regularmente según tus circunstancias cambiantes. Mantén una actitud flexible y compasiva contigo mismo mientras trabajas en tu presupuesto y busca oportunidades para ahorrar y optimizar tus finanzas siempre que sea posible.

Qué herramientas o aplicaciones puedes utilizar para monitorear y gestionar tus gastos e ingresos

Existen diversas herramientas y aplicaciones que te pueden ayudar a monitorear y gestionar tus gastos e ingresos de forma efectiva. Estas herramientas ofrecen funcionalidades avanzadasque te permitirán tener un mejor control de tu situación financiera. A continuación, te presentamos algunas de las más populares:

1. Mint

Mint es una aplicación gratuita que te permite conectar tus cuentas bancarias, tarjetas de crédito y facturas para tener una visión completa de tus finanzas. Podrás categorizar tus gastos, establecer presupuestos personalizados y recibir notificaciones cuando estés cerca de exceder tus límites. Además, Mint ofrece gráficos y reportes detallados que te ayudarán a visualizar tu progreso financiero.

2. Personal Capital

Personal Capital es otra herramienta popular que te permite rastrear y analizar tus finanzas. Esta aplicación te ayuda a organizar tus cuentas, realizar seguimiento de tus inversiones y planificar tu jubilación. También ofrece una función de planificación financiera que te permitirá establecer metas y realizar proyecciones a largo plazo.

3. YNAB (You Need a Budget)

YNAB es una aplicación diseñada para ayudarte a crear un presupuesto y darle seguimiento de manera efectiva. Te permite asignar categorías a tus ingresos y gastos, establecer metas financieras y realizar un seguimiento en tiempo real de tu progreso. La aplicación también sincroniza automáticamente tus transacciones bancarias para que siempre estés al tanto de tus movimientos financieros.

4. PocketGuard

PocketGuard es una aplicación que te permite ver todas tus transacciones y saldos en un solo lugar. La aplicación realiza un seguimiento automático de tus gastos e ingresos, ayuda a establecer metas de ahorro y te alerta cuando estás cerca de exceder tu presupuesto. Además, PocketGuard ofrece consejos personalizadospara ayudarte a ahorrar más y reducir tus gastos.

5. Albert

Albert es una aplicación inteligenteque combina tecnología y asesoramiento humano para ayudarte a mejorar tus finanzas. Esta aplicación analiza tus cuentas bancarias y patrones de gasto para ofrecerte recomendaciones personalizadas. También te permite ahorrar automáticamente y ofrece servicios adicionales como la negociación de facturas o la búsqueda de seguros más económicos.

Estas son solo algunas de las muchas herramientas y aplicaciones disponibles para monitorear y gestionar tus finanzas. Elige aquella que se ajuste mejor a tus necesidades y empieza a tomar el control total de tu situación financiera.

Cuál es el quinto y último paso para obtener control total de tus finanzas

El quinto y último paso para obtener control total de tus finanzas es realizar un seguimiento constante de tu estado de cambios en la situación financiera. Esta sección del estado financiero te permite evaluar cómo has progresado en términos de liquidez, rentabilidad y solvencia en un período determinado.

Para llevar a cabo este seguimiento, es importante considerar los siguientes elementos:

1. Analizar las variaciones en el efectivo y equivalentes de efectivo

El efectivo y los equivalentes de efectivo incluyen dinero en efectivo, saldos en cuentas bancarias, cheques no cobrados y depósitos a corto plazo. Al analizar las variaciones en esta partida, podrás identificar si tienes problemas de flujo de efectivo o si estás generando suficiente dinero para cubrir tus gastos y metas financieras.

2. Evaluar la rentabilidad de tus inversiones

Revisa los rendimientos obtenidos de tus inversiones en acciones, bonos, fondos mutuos u otros instrumentos financieros. Compara estos rendimientos con los objetivos que te habías planteado y evalúa si estás obteniendo los resultados esperados. Si tus inversiones no están generando ganancias o están teniendo un bajo desempeño, es posible que debas ajustar tu estrategia de inversión.

3. Analizar la evolución de tus ingresos y gastos

Revisa detalladamente tus ingresos y gastos en el período analizado. Compara tus ingresos con tus gastos y verifica si estás viviendo dentro de tus posibilidades. Identifica cualquier gasto excesivo o innecesario que puedas recortar y encuentra formas de aumentar tus ingresos si es necesario.

4. Evaluar la salud de tu patrimonio neto

El patrimonio neto se refiere a la diferencia entre los activos y pasivos en un momento determinado. Analiza cómo ha evolucionado tu patrimonio neto en comparación con períodos anteriores. Si tu patrimonio neto está disminuyendo constantemente, es posible que debas revisar tus estrategias de gasto, endeudamiento e inversión.

5. Realizar proyecciones financieras

Utiliza los datos obtenidos en el estado de cambios en la situación financiera para realizar proyecciones financieras a corto y largo plazo. Estas proyecciones te permitirán anticipar posibles escenarios y tomar decisiones informadas sobre tu futuro financiero. Considera factores como metas financieras, inflación, impuestos y riesgos potenciales al realizar estas proyecciones.

Para obtener control total de tus finanzas, es fundamental analizar y evaluar constantemente tu estado de cambios en la situación financiera. Conociendo tus variaciones en el efectivo, evaluando la rentabilidad de tus inversiones, analizando tus ingresos y gastos, evaluando la salud de tu patrimonio neto y realizando proyecciones financieras, podrás tomar decisiones más acertadas y tener un mayor control sobre tu situación financiera.

Qué medidas puedes tomar para mantener el control financiero a largo plazo y evitar caer nuevamente en malos hábitos

Si quieres mantener el control financiero a largo plazo y evitar caer nuevamente en malos hábitos, es importante tomar medidas concretas y consistentes. Aquí te presentamos 5 simples pasos que puedes seguir:

Paso 1: Analiza tus ingresos y gastos

El primer paso para obtener control total sobre tus finanzas es realizar un análisis exhaustivo de tus ingresos y gastos. Esto te permitirá tener una visión clara de cuánto ganas, en qué se está yendo tu dinero y si existen desequilibrios o áreas en las que puedas reducir gastos.

Para ello, puedes utilizar herramientas como hojas de cálculo o aplicaciones especializadas en presupuestos personales. Registra todos tus ingresos y gastos de manera detallada y asegúrate de revisarlos periódicamente para detectar patrones y tomar decisiones informadas.

Paso 2: Establece metas financieras claras

Una vez que hayas analizado tus ingresos y gastos, es fundamental establecer metas financieras claras. ¿Qué deseas alcanzar a corto, mediano y largo plazo? Puede ser desde pagar deudas existentes hasta ahorrar para la educación de tus hijos o incluso para tu jubilación.

Definir metas financieras te ayudará a tener un propósito claro al manejar tu dinero y te motivará a tomar decisiones acertadas en base a esos objetivos. Recuerda que las metas deben ser SMART: específicas, medibles, alcanzables, relevantes y con un marco temporal definido.

Paso 3: Crea un presupuesto mensual

El tercer paso consiste en crear un presupuesto mensual. Un presupuesto te permitirá tener un control total sobre tus gastos y asegurar que no gastas más de lo que ganas.

Para empezar, identifica tus gastos esenciales (como vivienda, comida, transporte) y luego asigna una cantidad para gastos discrecionales (entretenimiento, viajes, etc.). Asegúrate de destinar una porción de tus ingresos al ahorro y también considera destinar una parte para emergencias.

Mantén un seguimiento constante de tus gastos y ajusta tu presupuesto según sea necesario. Recuerda que el presupuesto debe ser realista y flexible, pero al mismo tiempo, debes ser disciplinado para cumplirlo.

Paso 4: Reduce tus deudas y evita nuevas

Otro aspecto fundamental para mantener el control financiero a largo plazo es reducir tus deudas y evitar la acumulación de nuevas. Evalúa tus deudas existentes y elabora un plan para pagarlas, priorizándolas según su tasa de interés y montos pendientes.

Además, utiliza estrategias para reducir el costo de las deudas, como consolidar préstamos o renegociar tasas de interés. En paralelo, evita adquirir nuevas deudas innecesarias y aplica el principio de vivir dentro de tus posibilidades financieras.

Paso 5: Establece un fondo de emergencia

Finalmente, establecer un fondo de emergencia es fundamental para tener control total sobre tus finanzas. Un fondo de emergencia te dará tranquilidad en caso de imprevistos como gastos médicos, reparaciones del hogar o pérdida de empleo.

Expertos recomiendan que este fondo de emergencia sea equivalente a 3 a 6 meses de tus gastos mensuales. Si aún no tienes un fondo de emergencia, comienza a ahorrar gradualmente hasta alcanzar esta meta. Asegúrate de mantener este dinero en una cuenta de fácil acceso, pero sin tentaciones para gastarlo innecesariamente.

Si deseas mantener el control financiero a largo plazo y evitar caer nuevamente en malos hábitos, es necesario realizar un análisis detallado de tus ingresos y gastos, establecer metas financieras claras, crear un presupuesto mensual, reducir tus deudas, y establecer un fondo de emergencia. Sigue estos 5 pasos y estarás en camino hacia una salud financiera sólida y sostenible.

Preguntas frecuentes (FAQ)

1. ¿Qué es un estado de cambios en la situación financiera?

Es un informe contable que muestra los cambios en los activos, pasivos y patrimonio de una empresa durante un período determinado.

2. ¿Para qué se utiliza el estado de cambios en la situación financiera?

Se utiliza para analizar la evolución de las finanzas de una empresa, identificar tendencias y tomar decisiones estratégicas.

3. ¿Cuáles son los principales componentes del estado de cambios en la situación financiera?

Los componentes principales son: flujo de efectivo, cambios en el capital de trabajo, movimientos en el patrimonio neto y cambios en la estructura financiera de la empresa.

4. ¿Cuál es la importancia de analizar el estado de cambios en la situación financiera?

Permite detectar problemas de liquidez, identificar fuentes de financiamiento y evaluar la rentabilidad de la empresa.

5. ¿Cómo se puede utilizar el estado de cambios en la situación financiera para tomar decisiones empresariales?

Al analizar los diferentes componentes del estado financiero, se pueden identificar oportunidades de mejora, evaluar la viabilidad de proyectos y establecer metas financieras claras.

Deja una respuesta

Entradas relacionadas