Todo lo que debes saber sobre cómo tributan las indemnizaciones por despido: descubre las claves para optimizar tus impuestos

Cuando un trabajador es despedido de su empleo, puede recibir una indemnización como compensación por la finalización del contrato laboral. Esta indemnización puede variar en función de múltiples factores, como la antigüedad en la empresa o el tipo de despido. Sin embargo, algo que preocupa a muchos trabajadores es el tratamiento fiscal de estas indemnizaciones.

Vamos a explorar cómo tributan las indemnizaciones por despido y daremos algunas claves para optimizar tus impuestos en caso de recibir una indemnización. Veremos qué parte de la indemnización está exenta de tributación y cuál debe declararse como rendimiento del trabajo. También daremos algunos consejos sobre cómo planificar correctamente la tributación de estas indemnizaciones para minimizar el impacto fiscal. ¡Sigue leyendo para saber más!

Qué es una indemnización por despido y cómo se calcula

En cuanto a las indemnizaciones por despido, es importante tener en cuenta su tratamiento fiscal. En la mayoría de los países, estas indemnizaciones están exentas de tributación hasta cierto límite, siempre y cuando cumplan con determinados requisitos establecidos por la legislación fiscal.

Es fundamental entender que la exención fiscal no aplica a cualquier tipo de indemnización por despido. Solo se aplica a aquellas indemnizaciones que cumplan con los requisitos específicos establecidos por la normativa fiscal. Además, el límite de exención puede variar según el país y la legislación vigente.

En algunos casos, también es posible que las indemnizaciones estén sujetas a impuestos, especialmente si superan el límite de exención establecido. En estos casos, se consideran como renta del trabajo y se gravan de acuerdo a la normativa fiscal correspondiente.

Para verificar si una indemnización por despido está exenta o no, se deben tener en cuenta diferentes aspectos, como el motivo del despido, las causas alegadas por la empresa y el cumplimiento de los requisitos legales establecidos. Tomar asesoramiento legal y contar con un especialista en materia fiscal es fundamental para garantizar un correcto tratamiento en cuanto a los impuestos correspondientes a las indemnizaciones por despido.

Cuál es la diferencia entre indemnización exenta y no exenta

En el ámbito fiscal, las indemnizaciones por despido pueden clasificarse en dos categorías: indemnización exenta e indemnización no exenta. La diferencia entre ambas radica en cómo están gravadas a efectos tributarios.

Indemnización exenta

Una indemnización se considera exenta cuando cumple con ciertos requisitos establecidos por la legislación fiscal. En general, para que una indemnización sea considerada exenta debe cumplir con los siguientes criterios:

- Debe ser consecuencia de un despido o cese involuntario del trabajador.

- El importe máximo exento para este tipo de indemnización varía según la causa de despido y la edad del trabajador.

- No puede superar determinados límites establecidos por la normativa vigente.

En caso de recibir una indemnización exenta, esta no estará sujeta al pago del Impuesto sobre la Renta de las Personas Físicas (IRPF) ni a cotizaciones a la Seguridad Social. Además, el importe percibido no se incluirá en la base imponible del trabajador para el cálculo de otros impuestos directos.

Indemnización no exenta

Por otro lado, una indemnización no exenta se considera cuando no cumple alguno de los requisitos señalados anteriormente. Esto significa que el importe percibido por concepto de indemnización estará sujeto a gravamen y deberá ser declarado en la correspondiente declaración de la renta.

Las indemnizaciones no exentas se integran en la base imponible del IRPF y, por lo tanto, están sujetas a la escala de gravamen correspondiente según los tramos establecidos por Hacienda. Esto implica que el trabajador deberá tributar por el importe recibido, lo cual puede tener un impacto significativo en su carga fiscal.

Es importante tener en cuenta que la diferencia entre una indemnización exenta y no exenta puede depender de factores específicos, como la causa del despido, el tiempo de permanencia en la empresa, entre otros. Por ello, es recomendable contar con asesoramiento profesional para determinar la naturaleza y el tratamiento fiscal adecuado de una indemnización por despido.

Cómo tributan las indemnizaciones por despido en el impuesto sobre la renta

Cuando un empleado es despedido y recibe una indemnización por despido, es importante entender cómo este ingreso está sujeto a tributación en el impuesto sobre la renta. Las indemnizaciones por despido pueden ser un tema complicado desde el punto de vista fiscal, ya que existen diferentes reglas y excepciones dependiendo del país y de las circunstancias específicas del despido.

En general, las indemnizaciones por despido se consideran como rendimientos del trabajo y están sujetas a gravamen en la declaración de la renta. Esto significa que el empleado deberá incluir este ingreso en su base imponible y pagar impuestos sobre él de acuerdo con la tarifa correspondiente. Sin embargo, existen ciertas exenciones y reducciones que pueden aplicarse para minimizar la carga fiscal de estas indemnizaciones.

Reglas generales para la tributación de indemnizaciones por despido

En la mayoría de los países, las indemnizaciones por despido se dividen en dos categorías: indemnizaciones exentas y no exentas. Las indemnizaciones exentas son aquellas que están libres de pagar impuestos, mientras que las indemnizaciones no exentas están sujetas a tributación como rendimientos del trabajo.

En el caso de las indemnizaciones exentas, generalmente se establece un límite máximo de exención, que puede variar según la legislación fiscal de cada país. Si la indemnización recibida está dentro de ese límite, el empleado no tendrá que pagar impuestos sobre esa cantidad. Sin embargo, si la indemnización supera ese límite, la parte que excede será considerada como rendimiento del trabajo y deberá incluirse en la base imponible para calcular el impuesto correspondiente.

Por otro lado, las indemnizaciones no exentas se consideran como rendimientos del trabajo y están sujetas a impuestos desde el primer euro recibido. En este caso, el empleado deberá incluir la totalidad de la indemnización en su declaración de la renta y pagar impuestos sobre ella según la tarifa correspondiente.

Reducciones y exenciones aplicables a las indemnizaciones por despido

Además de las reglas generales, existen ciertas reducciones y exenciones que pueden aplicarse para optimizar los impuestos sobre las indemnizaciones por despido. Estas reducciones y exenciones pueden variar según la legislación fiscal de cada país, pero aquí tienes algunos ejemplos:

- Reducción por antigüedad: Algunos países permiten aplicar una reducción en función de los años de servicio prestados en la empresa. Esto significa que cuanto más tiempo haya estado empleado, menor será la parte de la indemnización sujeta a tributación.

- Exención por reinversión en vivienda habitual: En algunos casos, si el empleado destina parte de la indemnización a adquirir o rehabilitar su vivienda habitual, puede beneficiarse de una exención de impuestos sobre esa parte de la indemnización.

Es importante consultar la legislación fiscal específica de cada país y buscar asesoramiento profesional para entender plenamente cómo se aplica la tributación de las indemnizaciones por despido en cada caso individual. Las normas pueden variar y es fundamental asegurarse de cumplir con todas las obligaciones fiscales correspondientes.

Existen límites y topes para la exención de las indemnizaciones por despido

La Ley del Impuesto sobre la Renta de las Personas Físicas establece una serie de límites y topes para la exención de las indemnizaciones por despido. Es importante tener en cuenta estas limitaciones a la hora de calcular el importe a recibir y optimizar los impuestos.

En primer lugar, es importante recordar que con la entrada en vigor de la Ley 6/2018, de 3 de julio, de Presupuestos Generales del Estado para el año 2018, se modificó el apartado 3 del artículo 7 del Texto Refundido de la Ley del Impuesto sobre la Renta de las Personas Físicas, estableciendo un nuevo límite de exención para las indemnizaciones por despido o cese del trabajador.

Según esta nueva normativa, la cuantía máxima que puede ser exenta está limitada a 180.000 euros. Por encima de este importe, se deberá tributar por la parte correspondiente.

Además, es importante destacar que esta limitación no aplica a las indemnizaciones derivadas de despidos producidos antes del 1 de agosto de 2014, siempre y cuando ya hubiesen estado exentas hasta un importe de 2.000.000 de euros antes de esta fecha.

Por otro lado, también es relevante tener en cuenta que esta exención se aplica únicamente a las indemnizaciones de carácter legal o reglamentario. Es decir, aquellas que están previstas en el Estatuto de los Trabajadores o cualquier otra norma legal o reglamentaria aplicable al caso.

No se considerarán indemnizaciones exentas aquellas que sean fruto de pactos o acuerdos individuales o colectivos entre la empresa y el trabajador, ya que estas se deben considerar como rendimientos del trabajo y estarán sujetos a tributación.

Si estás a punto de recibir una indemnización por despido, asegúrate de conocer los límites y topes para su exención. Revisa la normativa vigente y consulta con un asesor fiscal para garantizar que optimizas tus impuestos en esta situación.

Es posible reducir la tributación de las indemnizaciones por despido

La tributación de las indemnizaciones por despido es un tema importante a tener en cuenta. Si te encuentras en la situación de recibir una indemnización por despido, es fundamental que conozcas cuál será el impacto fiscal de dicho ingreso.

En primer lugar, es importante destacar que las indemnizaciones por despido están consideradas como rentas del trabajo en la normativa fiscal. Por lo tanto, estarán sujetas a retención o ingreso a cuentas por parte del empleador.

¿Cómo se calcula la tributación de las indemnizaciones por despido?

La tributación de las indemnizaciones por despido se calcula en función de dos variables principales: el importe de la indemnización y el tiempo de permanencia en la empresa. A mayor indemnización y menor tiempo de permanencia, mayor será la tributación.

Para determinar el importe de la indemnización sujeta a tributación, se debe restar la cantidad exenta fiscalmente a la indemnización total recibida. La cantidad exenta varía en función del tipo de despido y la antigüedad en la empresa.

Es importante señalar que existen diferentes tipos de indemnizaciones por despido, como la indemnización por despido improcedente, despido objetivo o despido disciplinario. Cada uno de estos tipos de indemnizaciones tiene sus propias reglas de tributación y límites de exención.

Claves para optimizar tus impuestos en caso de recibir una indemnización por despido

Si quieres minimizar la tributación sobre las indemnizaciones por despido, existen diferentes estrategias que puedes llevar a cabo:

- Fraccionamiento del pago: si tienes la posibilidad de acordar con tu empleador fraccionar el pago de la indemnización en varios años, podrías reducir la tributación al recibir cantidades menores en cada ejercicio fiscal.

- Reducción de la base imponible: en algunos casos, es posible deducir gastos relacionados con el despido, como honorarios de abogados o gastos de defensa jurídica. Estos gastos pueden reducir la base imponible y por lo tanto, disminuir la tributación sobre la indemnización recibida.

- Otras posibilidades fiscales: contratar un plan de pensiones o realizar aportaciones a planes de jubilación puede ser una opción interesante para aprovechar ventajas fiscales y reducir la tributación sobre la indemnización.

En cualquier caso, es importante tener en cuenta que cada situación personal y profesional es diferente. Por lo tanto, siempre es recomendable consultar con un experto en materia fiscal para evaluar cuál es la mejor estrategia a seguir en cada caso particular.

Qué otros impuestos pueden afectar a las indemnizaciones por despido

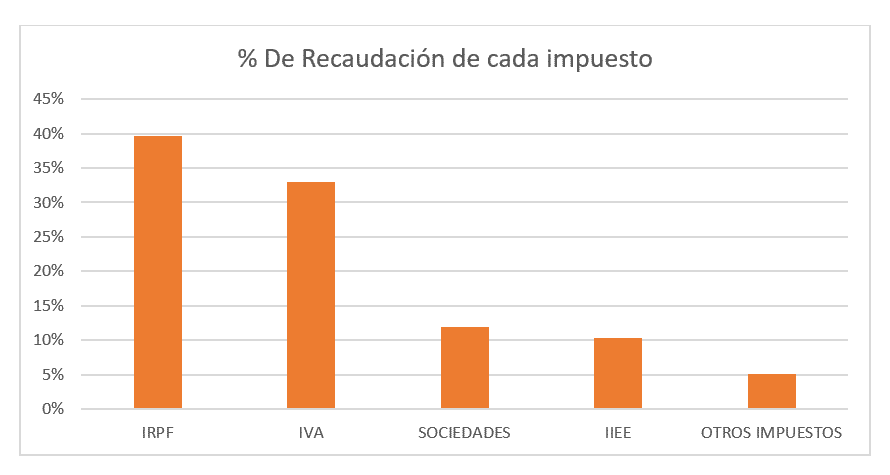

Cuando se trata de las indemnizaciones por despido, no solo debemos tener en cuenta los impuestos sobre la renta, sino también otros impuestos que pueden aplicar dependiendo de la situación y el país en el que nos encontremos. A continuación, examinaremos algunos de estos impuestos adicionales:

Impuesto sobre el Valor Añadido (IVA)

En algunos casos, las indemnizaciones por despido pueden estar sujetas al IVA. Esto puede suceder cuando una indemnización se considera una contraprestación por un servicio o cuando forma parte de una transacción económica sujeta a este impuesto. Es importante consultar las leyes fiscales específicas de cada país para determinar si se aplica o no el IVA a las indemnizaciones por despido.

Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados

En ciertos países, las indemnizaciones por despido pueden estar sujetas al Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados. Este impuesto se aplica a las transacciones que involucran bienes o derechos y puede variar según el valor de la indemnización y la legislación fiscal específica de cada país.

Impuesto sobre Sociedades

En el caso de las indemnizaciones por despido a directivos o empleados de sociedades, es posible que la empresa deba pagar el Impuesto sobre Sociedades correspondiente a esta compensación. Este impuesto se basa en las ganancias de la empresa y puede aplicarse a las indemnizaciones pagadas a los trabajadores.

Impuesto sobre Sucesiones y Donaciones

En el caso de recibir una indemnización por despido como parte de una herencia o donación, es posible que se deba considerar el Impuesto sobre Sucesiones y Donaciones. Este impuesto grava las transmisiones gratuitas de bienes o derechos entre personas vivas o por causa de muerte.

Es importante consultar con un asesor fiscal experto para comprender plenamente los impuestos adicionales que pueden aplicarse a las indemnizaciones por despido en tu país y situación específica. Los impuestos pueden variar considerablemente dependiendo del lugar y de otros factores, por lo que es fundamental contar con un asesoramiento adecuado y actualizado.

Qué papel juega la antigüedad del trabajador en la tributación de las indemnizaciones por despido

La antigüedad del trabajador es uno de los factores clave que influye en la tributación de las indemnizaciones por despido. La antigüedad se refiere al tiempo que el empleado ha estado trabajando para el empleador antes de ser despedido.

En muchos países, la ley establece que a mayor antigüedad, mayor será la indemnización que le corresponda al trabajador en caso de despido. Esta indemnización tiene como objetivo compensar al trabajador por la pérdida de su puesto de trabajo y brindarle una protección económica durante el tiempo que le tome encontrar otro empleo.

Desde el punto de vista fiscal, la antigüedad del trabajador también puede tener un impacto en cómo se gravan las indemnizaciones por despido. En algunos casos, las indemnizaciones por despido pueden estar exentas de impuestos si se cumplen ciertos requisitos legales.

Exención de impuestos para las indemnizaciones por despido

En muchos países, existen exenciones fiscales específicas para las indemnizaciones por despido, que permiten al trabajador recibir el monto total de la indemnización sin que sea necesario tributar por ello.

Estas exenciones están diseñadas para brindar un trato favorable a los trabajadores que han sido despedidos y ayudarles a recuperarse económicamente de la pérdida de empleo. Por lo general, estas exenciones se aplican de acuerdo con ciertos criterios, como la antigüedad del trabajador y el motivo del despido.

Antigüedad del trabajador:En muchos casos, las indemnizaciones por despido están exentas de impuestos para los trabajadores que han estado empleados durante un período determinado de tiempo. Por ejemplo, en algunos países la exención se aplica si el trabajador ha estado empleado durante al menos 2 años.Motivo del despido:En algunos casos, el motivo del despido también puede influir en la tributación de las indemnizaciones. Por ejemplo, si el despido se debe a causas económicas o a una reestructuración empresarial, es posible que la indemnización esté exenta de impuestos.

Es importante tener en cuenta que estas exenciones fiscales pueden variar según el país y la legislación vigente. Por lo tanto, es fundamental consultar con un experto en materia fiscal para comprender cómo se aplican las exenciones en cada caso específico.

Cuáles son los plazos para declarar e ingresar los impuestos derivados de las indemnizaciones por despido

Es importante tener en cuenta los plazos establecidos para declarar e ingresar los impuestos derivados de las indemnizaciones por despido. En general, el plazo para presentar la declaración corresponde al período fiscal en el que se ha recibido dicha indemnización.

Plazo para presentar la declaración de la indemnización por despido

El plazo para presentar la declaración de la indemnización por despido puede variar en función del país y sus regulaciones fiscales. En algunos casos, se permite realizar la declaración junto con la declaración anual de impuestos, mientras que en otros países se exige una declaración específica antes de la fecha límite establecida.

Es fundamental consultar la normativa fiscal correspondiente o contactar con un asesor fiscal para asegurarse de cumplir con los plazos establecidos en cada jurisdicción.

Plazo para ingresar los impuestos derivados de las indemnizaciones por despido

Una vez realizada la declaración de la indemnización por despido, es necesario cumplir con el plazo establecido para ingresar los impuestos correspondientes. Este plazo puede variar según las regulaciones fiscales de cada país.

En muchos casos, se requiere el pago de impuestos derivados de la indemnización por despido en el mismo año en que se recibe. Sin embargo, en algunos países existen opciones como el fraccionamiento del pago a lo largo de varios ejercicios fiscales.

Nuevamente, es recomendable consultar la normativa fiscal vigente o contar con el asesoramiento de un especialista en materia tributaria para asegurar el cumplimiento de los plazos y evitar posibles sanciones o recargos.

Consecuencias del incumplimiento de los plazos

El incumplimiento de los plazos establecidos para declarar e ingresar los impuestos derivados de las indemnizaciones por despido puede acarrear consecuencias económicas y legales.

En muchos casos, el retraso en la presentación de la declaración puede generar multas o recargos por parte de la administración tributaria correspondiente. Además, el no pago en tiempo y forma de los impuestos puede llevar a intereses de demora y sanciones adicionales.

Es importante tener en cuenta que cada país tiene sus propias regulaciones y sanciones en materia tributaria, por lo que resulta fundamental cumplir con los plazos establecidos para evitar problemas futuros.

Qué consejos prácticos se pueden seguir para optimizar los impuestos relacionados con las indemnizaciones por despido

Optimizar los impuestos relacionados con las indemnizaciones por despido puede ser una tarea complicada, pero siguiendo algunos consejos prácticos es posible minimizar el impacto fiscal de estas compensaciones. A continuación, se presentan algunas claves que pueden ayudar a realizar esta optimización:

1. Conocer la legislación vigente

Es fundamental tener conocimiento sobre la normativa fiscal aplicable a las indemnizaciones por despido en el país en el que se encuentre. Las leyes tributarias varían entre países y es necesario saber cuáles son las reglas específicas que rigen este tipo de compensaciones en cada caso.

2. Diferenciar entre indemnización exenta e indemnización sujeta a impuestos

Es importante diferenciar entre las indemnizaciones por despido que están exentas de pagar impuestos y aquellas que están sujetas a tributación. En muchos países, existe un límite máximo exento de impuestos para las indemnizaciones por despido. Al conocer estas limitaciones, es posible tomar decisiones informadas respecto a la forma en que se recibirá la indemnización.

3. Considerar la opción de recibir la indemnización en diferentes ejercicios fiscales

En algunos casos, es posible acordar con el empleador recibir la indemnización en pagos fraccionados o distribuidos en varios ejercicios fiscales. Esto puede ayudar a reducir el impacto fiscal y a que la carga impositiva sea menor en cada periodo.

4. Evaluar la posibilidad de realizar aportaciones a planes de pensiones o sistemas similares

En algunos países, existen beneficios fiscales asociados a las aportaciones realizadas a planes de pensiones o sistemas de ahorro similares. Se puede considerar la opción de destinar parte de la indemnización a este tipo de instrumentos para aprovechar estos beneficios y reducir la carga impositiva.

5. Optar por la tributación conjunta en caso de estar casado

Si se encuentra casado, es importante evaluar la opción de presentar la declaración de impuestos de forma conjunta. En algunos países, esto puede permitir aplicar deducciones y beneficios fiscales adicionales que podrían reducir el impuesto a pagar sobre la indemnización por despido.

6. Buscar asesoramiento profesional

Dada la complejidad del tema y la variabilidad de las leyes tributarias, es recomendable buscar asesoramiento profesional antes de tomar cualquier decisión relacionada con la tributación de las indemnizaciones por despido. Un contador o asesor fiscal especializado podrá brindar orientación y realizar un análisis personalizado basado en la situación específica de cada persona.

Implementar estos consejos prácticos puede ayudar a optimizar los impuestos relacionados con las indemnizaciones por despido. Sin embargo, es importante tener en cuenta que cada caso es único y los resultados pueden variar según la legislación vigente y la situación particular de cada individuo. Por lo tanto, siempre se recomienda buscar asesoramiento profesional para obtener una guía precisa y actualizada acorde a cada circunstancia.

Las indemnizaciones por despido están exentas de tributar hasta ciertos límites establecidos por la ley.

La exención en las indemnizaciones por despido se calcula multiplicando por 180 días de salario la cuantía diaria que corresponda al trabajador.

Si la indemnización por despido supera los límites legales, la parte que exceda deberá tributar como rendimiento del trabajo.

No, las indemnizaciones por despido no se pueden compensar con otros gastos deducibles en la declaración de la renta.

Para beneficiarse de la exención en las indemnizaciones por despido, es necesario que el despido sea objetivo o colectivo y esté reconocido como improcedente.

Deja una respuesta

Entradas relacionadas